No governo Lula, foram feitas reformas microeconômicas que contribuíram para fortalecer as garantias bancárias e, com isso, aumentar a oferta de crédito interna e diminuir os spreads bancários, que são a diferença entre os juros cobrados pelos empréstimos e juros pagos aos poupadores.

Cabe destacar o crédito consignado (Lei 10.820/03), alienação fiduciária em garantia de imóveis e bens duráveis (Lei 10.931/04) e uma nova lei de Falências (Lei 11.101/05) que introduziu um regime falimentar mais ágil, que segundo o Banco Mundial, aumentou percentual de créditos recuperados, de menos de 1% para 26% em 2014 e reduziu o prazo de satisfação de credores de 10 para 4 anos.

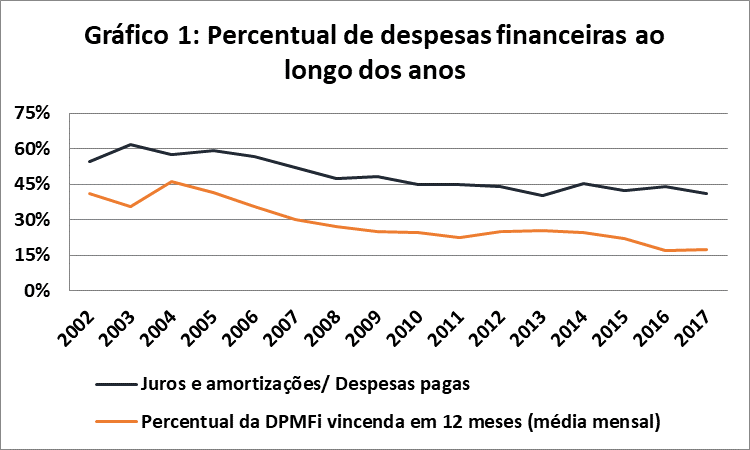

Ainda assim, a execução de créditos é menos eficiente que a dos países da Organização para Cooperação e Desenvolvimento Econômico (OCDE) ou mesmo da América Latina. Essas reformas tiveram contribuição decisiva para que, entre 2002 e 2014 o spread fosse reduzido de 44% para 22% e o crédito bancário como proporção do Produto Interno Bruto (PIB) dobrasse para 52% do PIB, segundo o Banco Central do Brasil (BCB).

Ainda assim, segundo o Banco Mundial, apenas dois países – Madagascar e Malawi – possuíam spreads mais altos que o Brasil em 2014. Entre 2015 e 2017, o spread aumentou para 38%, sendo inferior apenas ao do Madagascar. O crédito interno caiu para 47% do PIB. Em seu último Relatório de Economia Bancária (REB), o BCB concluiu que, entre 2015 e 2017, 37% do spread se devia aos custos de inadimplência, seguido por despesas administrativas (25%), Fundo Garantidor de Crédito (FGC) e tributos (23%) e lucros das instituições financeiras com crédito (15%).

Em alguma medida, a parcela do spread relativa aos custos de inadimplência foi inflada pelos efeitos da crise econômica, que resultou em aumento da inadimplência de 2,9% em 2014 para 3,5% em 2017, segundo o Fundo Monetário Internacional (FMI). Por outro lado, a inadimplência brasileira já era significativamente superior à mediana dos países do G-20, de 1,7%, mas muito inferior a Rússia, Itália e Índia, países nos quais mais de 10% dos empréstimos bancários estão inadimplentes.

Leia também:

Selic cai, mas corte nos juros não chega ao bolso dos clientes

Bitcoin: da euforia ao choque de realidade

Além disso, com a crise, a recuperação de créditos se tornou mais difícil, reduzindo pela metade o percentual de créditos recuperados em uma falência. Ou seja, embora os custos com inadimplência tendam a cair com a recuperação da economia, a dificuldade de recuperação de créditos em caso de inadimplência e, em menor medida, o próprio nível de inadimplência, são estruturalmente altos no Brasil.

Já os custos administrativos refletem o custo-Brasil, ou seja, a ineficiência generalizada na economia brasileira. Ainda assim, algumas medidas regulatórias, como a obrigatoriedade de compartilhamento de terminais de autoatendimento, podem contribuir para a redução desses custos. Os tributos também encarecem o custo do crédito, com alíquotas de IOF que variam de acordo com o tipo de financiamento e a alíquota de 4,65%, relativa à soma da PIS e COFINS, com isenção para financiamentos de imóveis residenciais.

No que tange à parcela relativa à margem financeira dos bancos, há que se destacar que a lucratividade dos bancos brasileiros situa-se em uma faixa intermediária, não destoando muito de outros países: segundo o FMI, no início de 2018, o retorno sobre o patrimônio líquido dos bancos brasileiros foi de 14,3%, um pouco acima da mediana dos países do G-20, de 11,6%.

Trata-se de algo contra intuitivo, pois “em 2016, o Brasil figurava no grupo de países com os sistemas bancários mais concentrados, que inclui Austrália, Canadá, França, Holanda e Suécia.”. O BCB argumenta que a relação entre concentração e spreads bancários não é inequívoca, pois o que importa é a concorrência, que pode ocorrer em sistemas bancários concentrados. Neste sentido, as cooperativas de crédito e, mais recentemente, as fintechsde crédito, exercem pressão competitiva sobre o setor, permitindo maior competição, mesmo se mantida a elevada concentração.

Há que se levar em conta que a redução de quaisquer elementos que afetem o custo do crédito tende a diminuir a inadimplência esperada. Isso porque ocorre a seleção adversa: sendo impossível diferenciar a priori bons e maus pagadores, as instituições financeiras irão embutir o custo da inadimplência nas taxas de juros cobradas, mas o aumento das taxas de juros tende a afastar os bons pagadores, aumentando a inadimplência esperada. Deste modo, quedas nos custos administrativos, tributos e lucratividade das instituições financeiras, se refletidas nas taxas de juros, tendem a reduzir o custo da inadimplência.

A oferta de crédito não depende apenas das estratégias dos bancos, pois parte dos recursos são direcionados – 65% dos depósitos em caderneta de poupança devem ser voltados ao financiamento imobiliário ou rural e 2% dos depósitos à vista devem ser direcionados para o microcrédito. A Caixa Econômica Federal (CEF) é líder no crédito imobiliário, o Banco do Brasil (BB) no crédito rural e o Banco Nacional de Desenvolvimento Econômico e Social (BNDES), que conta com recursos do Fundo de Amparo do Trabalhador (FAT) e do Tesouro Nacional, é líder no financiamento de longo prazo.

Devido à margem menor e prazo mais longo, o crédito direcionado costuma ter garantias mais robustas. Em agosto de 2018, o crédito direcionado representava 47,5% do estoque de crédito e as taxas de juros eram em média 8,3% ao ano, com taxa de inadimplência de 1,6%. O restante está no chamado segmento livre, com taxa de juros de 38,1% ao ano e inadimplência de 4,3%. O BCB admite que uma forma de reduzir as taxas de juros e aumentar a oferta de crédito no segmento livre seria reduzir os direcionamentos de crédito, mas isso implicaria em reorientar o crédito para outras finalidades.

Entre os presidenciáveis, Meirelles e Alckmin não mencionam spread, juros, crédito ou bancos em seus programas de governo. Bolsonaro defende genericamente o liberalismo, que reduziria inflação e juros, sem detalhar o que e como isso seria feito. Amoedo defende medidas para diminuir o custo-Brasil, que poderiam reduzir componente de custos administrativos do spread, e “privatização de todas as estatais”. Em um sistema bancário concentrado como o brasileiro, os grandes bancos privados – Itaú, Bradesco e Santander – estariam em posição privilegiada de participar das privatizações da CEF, BB e BNDES, o que aumentaria ainda mais a já elevada concentração bancária.

A eventual aquisição dos bancos estatais por estrangeiros tampouco alteraria a estrutura do mercado brasileiro, ocorrendo algo similar ao final dos anos 90, quando diversos bancos internacionais adquiriram participações no mercado brasileiro e passaram a adotar as mesmas práticas dos bancos já estabelecidos.

Os programas de Marina, Ciro, Haddad e Boulos trazem dispositivos que visam a aumentar a concorrência no setor bancário, como as empresas que proveem crédito com uso intensivo de tecnologia, as fintechs (Marina e Ciro), bancos comunitários (Marina e Boulos) e cooperativas de crédito (Haddad), essas últimas com impacto positivo comprovado sobre o crédito às micro e pequenas empresas, mas que ainda são relativamente pouco expressivas no Nordeste. Ciro Gomes também defende a atuação conjunta do BCB e do Conselho Administrativo de Defesa Econômica (CADE) para atos de concentração no Sistema Financeiro Nacional (SFN), como feito quando o BCB impôs restrições à aquisição da XP pelo Itaú Unibanco.

É do programa do PT a proposta mais polêmica, a “tributação progressiva sobre os bancos, com alíquotas reduzidas para os que oferecerem crédito a custo menor e com prazos mais longos”. Tal proposta condicionaria a redução da tributação à redução dos juros, como já ocorre no financiamento aos imóveis residenciais. Como tributos são cerca de um quinto do spread, caso tal medida tenha como impacto líquido a redução da tributação sobre o crédito, ela reduziria o custo do crédito, mas sozinha é insuficiente para resolver o problema.

Os programas de Ciro, Haddad e Boulos defendem, em diferentes graus, o uso dos bancos públicos como instrumento para a redução do spread. Em junho de 2018, Banco do Brasil, Caixa Econômica Federal (CEF) e BNDES eram responsáveis por aproximadamente metade do estoque de crédito bancário, teoricamente tendo peso suficiente para induzir comportamentos das demais instituições financeiras. Tal estratégia foi implementada no primeiro governo de Dilma (PT), contribuindo para que o spread caísse de 33% em 2011 para 22% em 2014. Caso não articulado com medidas estruturais, isso tende a ser inócuo no longo-prazo, como bem demonstrou a elevação do spread para patamar superior ao de 2011 entre 2015 e 2017.

Haddad e Ciro também defendem o uso dos bancos públicos para refinanciamento, com juros e prazos favoráveis, de dívidas de famílias e empresas negativadas por meio dos programas Dívida Zero e Nome Limpo. Boulos defende ideia similar para famílias e empresas de pequeno porte endividadas.

No Brasil, o grande problema das famílias não é o grau de endividamento, mas o elevado comprometimento da renda com serviço da dívida. Desse modo, políticas que visem à reestruturação financeira de micro e pequenas empresas e famílias pode ter impacto positivo. Além disso, como dívidas mais antigas já foram lançadas como perdas pelos bancos, o deságio das renegociações seria expressivo.

Trata-se de estratégia de alto risco para os balanços dos bancos públicos, pois as dívidas renegociadas apresentam elevada inadimplência esperada: em agosto de 2016, a inadimplência do crédito pessoal para renegociação de dívidas era mais de 15%. Para Ciro, a inadimplência seria mitigada com experiências do microcrédito, como o aval solidário.

A experiência citada pelo pedetista tem escala modesta, sendo muito improvável manter esse padrão de inadimplência em algo de grande escala como o programa Nome Limpo. Em agosto de 2018, o microcrédito para empreendedores, 95% do estoque de microcrédito, tinha inadimplência de 2,8%, e o microcrédito para consumo, 8%.

Leia também: Ciro e PT defendem uso de reservas bilionárias para retomada econômica

Ciro tem a única proposta que ataca diretamente a inadimplência, principal componente do spread bancário, ao defender a “disseminação do cadastro positivo”, sem, no entanto, trazer detalhes. O cadastro positivo é uma espécie de lista de bons pagadores e foi regulamentado pela Lei 12.411/2011, mas não decolou. Atualmente há um Projeto de Lei Complementar (O PLP 411/2017) em tramitação na Câmara tornando o cadastro positivo a regra e disciplinando o acesso à informação.

Fica subentendido que Ciro apoiaria a aprovação do PLP 411/2017. Ainda assim, nenhum candidato apresenta proposta para agilizar a execução de devedores inadimplentes ou melhorar as qualidades das garantias bancárias, o que reduziria o custo da inadimplência, principal elemento do spread.

Em grande medida, as propostas de Ciro, Haddad, Marina e Boulos são complementares e aptas a reduzir o custo do crédito, embora nenhum candidato trate da necessidade de fortalecer as garantias bancárias e agilizar o lento e custoso processo de execução de dívidas, aspectos cruciais para a redução do spread bancário. As propostas de renegociação de dívidas de Ciro, Haddad e Boulos ainda carecem de detalhamento.

A depender de como forem feitas, podem contribuir para a reestruturação financeira de famílias e empresas de pequeno porte prejudicadas pela crise econômica, permitindo um recomeço. Por outro lado, se não forem bem executadas, podem criar um grande prejuízo para o BB e a CEF.

Finalmente, é de se estranhar a omissão dos programas de Bolsonaro e Alckmin, ou mesmo a proposta de Amoedo de privatizar os bancos estatais, o que pode aumentar o grau de concentração do sistema bancário brasileiro.

https://www.cartacapital.com.br/blogs/conjunturando/quais-as-propostas-dos-presidenciaveis-para-baratear-o-credito