Introdução

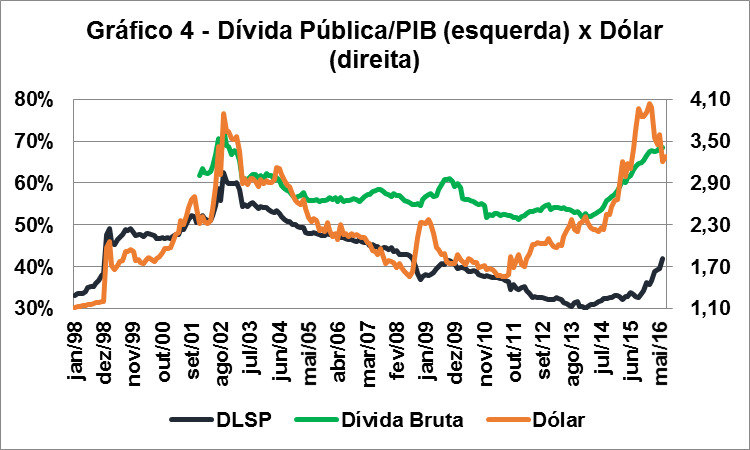

No início desta semana, escrevi breves considerações sobre alguns argumentos distorcidos que vêm sendo usados para defender o Novo Regime Fiscal introduzido pela Proposta de Emenda Constitucional (PEC) 241: i. a falsa ideia que a alta recente na dívida pública decorreria principalmente de elevados déficits primários, ii. a omissão de que até 2013 o setor público brasileiro produzia elevados superávits primários, inclusive para padrões internacionais e iii. a desconsideração do fato que o desequilíbrio fiscal da União decorre principalmente da queda de receitas e não de aumento de despesas; iv. a ideia que o novo regime fiscal é a única alternativa tecnicamente factível[1].

Ainda assim, não se pode negar a existência de um grave desequilíbrio fiscal devido ao descompasso entre receitas e despesas primárias. O ajuste poderia ocorrer tanto por aumento de receitas, quanto por redução de despesas ou ainda por uma combinação de ambos. Entendo que o ideal seria um ajuste fiscal que combinasse alta nos tributos sobre renda e patrimônio com corte estrutural de despesas no longo-prazo, tal como proposto pelo ex-Ministro da Fazenda Nelson Barbosa. Mas este não foi o caminho escolhido pelos parlamentares, que se opõem a aumentos na carga tributária. Neste sentido, qualquer ajuste é preferível a nenhum ajuste.

- Evolução das receitas de despesas primárias nos últimos anos

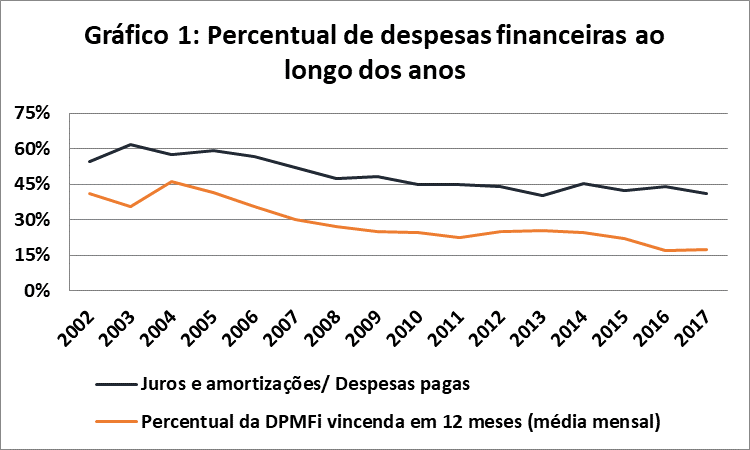

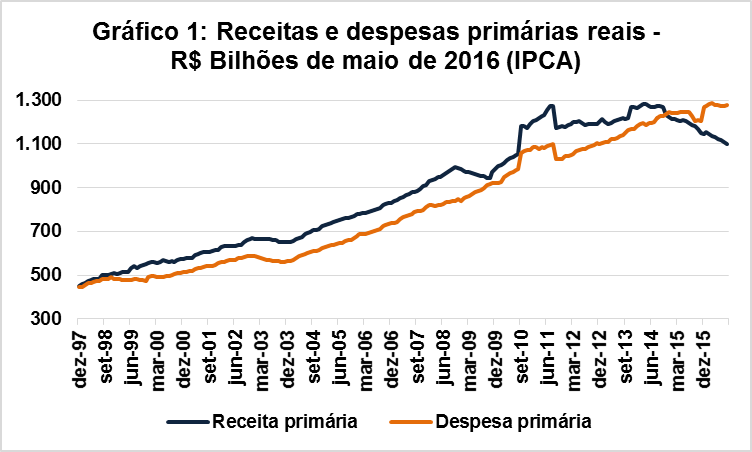

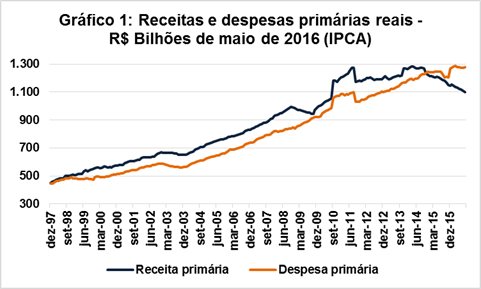

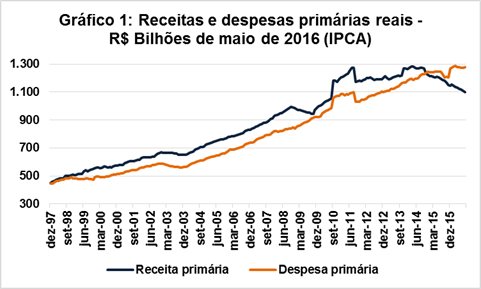

Como se pode observar no Gráfico 1, a recente queda no saldo primário decorre da combinação de uma queda brutal nas receitas reais, resultado da recessão iniciada em 2014, com a continuação da tendência de aumento vegetativo das despesas reais. O aumento atípico das receitas e despesas primárias em 2010 se deve à operação de capitalização da Petrobrás.

A trajetória das receitas reais possui quatro fases: i. aumento expressivo entre 1997 e 2005 devido à grande elevação da carga tributária (+7,2% do PIB) e baixo crescimento econômico (2,6% a.a.); ii. aumento expressivo entre 2006 e 2011 devido ao alto crescimento econômico (4,4% a.a.) combinado com relativa estabilidade da carga tributária (-0,2% do PIB); iii. relativa estabilidade entre 2012 e 2013 devido ao baixo crescimento econômico (2,5% a.a.) combinado com redução da carga tributária (-0,7% do PIB); iv. queda expressiva entre 2014 e 2016 devido à forte recessão (cerca de -2,3% a.a.) combinada com estabilidade da carga tributária[2]. Já as despesas reais têm trajetória de crescimento vegetativo, com breves interrupções durante os ajustes fiscais de 1999, 2003 e 2015, anos de início de governo – segundo mandato de Fernando Henrique Cardoso, primeiro mandato de Lula e segundo mandato de Dilma Rousseff, respectivamente. No longo-prazo, a conta apenas fecha em momentos de alta na carga tributária (FHC) ou alto crescimento econômico (Lula).

Fonte: STN

O Gráfico 2 apresenta a evolução das despesas primárias reais. É fácil observar que as despesas previdenciárias (linha azul) têm crescido automaticamente e não são afetadas pelos ajustes fiscais. Entre setembro de 2015 a agosto de 2016, as despesas previdenciárias representaram 39% da despesa primária da União. Isso decorre da combinação de aumento na expectativa de vida (quase 7 anos entre 1997 e 2015), sem que houvesse mudança significativa nos requisitos de idade e tempo de serviço para aposentadoria. As despesas com pessoal ativo e inativo da União (linha vermelha), que representam 20% das despesas primárias, tiveram aumento entre 2006 e 2011 e, desde então, encontram-se relativamente estáveis em termos reais. Outras despesas obrigatórias (linha laranja), como seguro desemprego, benefícios assistenciais, subsídios etc., assim como as despesas previdenciárias, apresentam crescimento vegetativo, mas ainda assim representam pouco mais da metade das despesas previdenciárias. O salto ocorrido em dezembro de 2015 se deve à quitação das chamadas “pedaladas” realizadas até 2014. A partir de dezembro deste ano, haverá melhora no saldo primário acumulado em 12 meses em decorrência da retirada da despesa extraordinária com quitação das pedaladas da base de cálculo. Por fim, os ajustes fiscais de 1999, 2003 e 2015 recaíram principalmente sobre as despesas primárias discricionárias (linha verde), como investimentos.

Fonte: STN

Dado o peso e a trajetória das despesas previdenciárias, fica claro que, sem uma reforma da previdência que ajuste os critérios para a concessão de aposentadorias ao aumento da expectativa de vida, todo o peso do ajuste fiscal recairá sobre despesas discricionárias como investimentos.

- A PEC 241

A PEC 241 estipula que, por 20 anos, a partir de 2017, a despesa primária da União poderá ser no máximo igual à despesa do ano anterior corrigida pelo Índice de Preços ao Consumidor Amplo (IPCA). A combinação de contenção real das despesas tende a estabilizar a linha laranja do Gráfico 1. Quando a economia voltar a crescer, a receita real, representada pela linha azul do Gráfico 1, tende a aumentar e gradualmente os saldos primários da União aumentariam até se tornarem positivos.

A PEC 241 impõe limites de despesas reais separados de maneira individualizada para Poder Executivo, Poder Judiciário, Poder Legislativo, Ministério Público da União (MPU) e Defensoria Pública da União (CF, art. 102). Adicionalmente, nos primeiros três anos da vigência do Novo Regime Fiscal, o Executivo pode compensar o estouro do teto por parte dos outros poderes por meio da redução do seu próprio resultado primário (art. 102, §7º). Essa medida visa a acomodar os aumentos escalonados já aprovados para as carreiras judiciárias, bem como mitigar a reação negativa das corporações públicas[3].Tecnicamente a medida é criticável, pois pressupõe que a atual divisão de recursos entre os poderes é adequada e dá prazo maior para que os Poderes Legislativo e Judiciário, bem como MPU e DPU, se adequem. Estudo publicado recentemente apontou que o Judiciário brasileiro custa percentual do PIB muito elevado em comparação com outros países[4]. Como as políticas públicas são executadas principalmente pelo Poder Executivo, do ponto de vista distributivo o ideal seria que o teto fosse mais brando com as despesas executadas pelo Poder Executivo e não o contrário.

O limite de despesas da PEC 241 não afeta os tributos transferidos da União para entes subnacionais em decorrência dos artigos 157 a 159 da Constituição (Fundos de participação de estados e municípios, IPI-Exportações, IOF-Ouro e parte do ITR para os municípios), as transferências da contribuição social do salário-educação (CF, art. 212, §6º), a distribuição royalties (art. 21, XIV) e o complemento do FUNDEB pela União (art. 60, V do ADCT), conforme disposto no art. 102, §6º, I. Com exceção da última rubrica, essas transferências não são despesas, mas deduções da receita da União. Mesmo que não estivessem explicitamente mencionadas no texto da PEC, tais transferências não poderiam ser afetadas pelo congelamento de despesas reais, pois afrontariam o pacto federativo. Há outras exceções: créditos extraordinários, despesas com Justiça Eleitoral (eleições são realizadas de 2 em 2 anos e não faz sentido que o teto seja em relação ao ano anterior, pois a despesa de anos ímpares é significativamente menor que a de anos pares), transferências obrigatórias derivadas de lei e despesas de aumento de capital de empresas não dependentes (a capitalização de estatais é uma despesa realizada esporadicamente e não faz sentido que entre no teto).

Para o poder ou órgão que extrapolar o limite individualizado de despesas, há uma série de restrições que operam de pleno direito (art. 104). Relativamente às despesas de pessoal, ficariam vedadas a concessão de vantagens e reajustes a servidores (I), a criação de cargos ou funções que impliquem aumento de despesas (II), a alteração de estruturas de carreiras que resultem em aumento de despesas (III), a realização de contratações (IV) e concursos públicos (IV), bem como a criação de auxílios (V). O poder ou órgão também fica proibido de criar despesa obrigatória (VI) ou aumentar as despesas obrigatórias já existentes acima da inflação (VII).

O aspecto mais controvertido da PEC é a suspensão das normas que estipulam aplicação de recursos mínimos para educação e saúde. Atualmente, a União é obrigada a gastar 18% da receita líquida de impostos com manutenção e desenvolvimento do ensino (MDE). Na saúde, a aplicação mínima foi modificada pela Emenda Constitucional 86/15, a qual determinou que a União aplique 15% da Receita Corrente Líquida (RCL) em ações e serviços públicos de saúde (ASPS). A EC 86/15 estabeleceu, no art. 86 do ADCT, um cronograma gradual de implementação dos gastos mínimos com ASPS, indo de 13,2% em 2016 a 15% em 2020 (Quadro 1).

Quadro 1: Mudança nas despesas mínimas com saúde e educação

|

Atual |

PEC 241 (ADCT, art. 105) |

| Manutenção e desenvolvimento de ensino (MDE) |

CF, art. 212 18% da Receita líquida de impostos |

Valor de 2017: 18% da Receita líquida de impostos; A partir de 2018: mínimo de 2017 corrigido pelo IPCA |

| Ações e serviços públicos de saúde (ASPS) |

CF, art. 198, §2º, I: 15% da RCL, com regra de transição (13,2% em 2016, 13,7% em 2017, 14,1% em 2018 e 14,5% em 2019) |

Valor de 2017: 15% da RCL; A partir de 2018: mínimo de 2017 corrigido pelo IPCA |

- Sobre a possibilidade de remanejamento de recursos de outras áreas para saúde e educação

Um argumento comum entre os defensores da PEC 241 é que o congelamento de despesas reais, por ser individualizado para o Poder Executivo, não impede que as despesas reais de saúde e educação aumentem, pois que muda é a apenas aplicação mínima para saúde e educação. Embora seja formalmente verdadeiro, é improvável que isso ocorra, pois a maioria das despesas primárias, como previdência e funcionalismo, é rígida, havendo pouca margem para remanejamento do orçamento. Adicionalmente, nos primeiros anos é provável que o Poder Executivo seja forçado a absorver parte da extrapolação de teto de outros órgãos. Ademais, mesmo que a reforma da previdência seja realizada rapidamente, ela levará tempo para surtir efeito na trajetória das despesas. Desse modo, é provável que a redução das despesas mínimas com saúde e educação contribuam para o atingimento das metas fiscais. Não faria sentido suspender a atual sistemática de despesas mínimas com saúde e educação se isso não fosse necessário para o cumprimento do Novo Regime Fiscal.

- Efeitos da PEC 241

4.1 Efeito anticíclico inicial

Para 2017, o teto de despesas será corrigido em 7,2% em relação às despesas primárias de 2016 (art. 102, § 1º, II). No cenário de mercado do Relatório de Inflação do Banco Central, é esperado IPCA de 4,9% em 2017 e 4,6% em 2018[5]. Ou seja, caso as despesas atinjam o teto, uma hipótese bastante plausível dada a rigidez de despesas públicas, haveria incremento real de despesas de pouco mais de 2% em 2017 e 0,5% em 2018. Além disso, como atualmente o deflator do PIB se encontra abaixo do IPCA (em 2015 o IPCA foi de 10,7%, contra deflator do PIB de cerca de 8%), em 2017, a despesa primária crescerá tanto em termos reais, quanto como proporção do PIB. Para 2018 já se espera um crescimento do PIB maior que em 2017. Por essa razão, em 2018 as despesas teriam pequeno crescimento real, mas cairiam como proporção do PIB. É a partir de 2019 que as despesas tendem a ficar estáveis em termos reais e decrescentes como proporção do PIB.

Como visto no item 1, em anos de início de governo as despesas reais já tenderiam a cair, de modo que é a partir de 2020 que os efeitos do novo regime fiscal tendem a ser mais fortes. Entretanto, se a economia estiver em crescimento, a contração fiscal a partir de 2019 contrabalançaria a expansão fiscal de 2017-18, como deve ser uma política anticíclica.

4.2 Aumento da eficiência da política monetária e queda da taxa Selic

O teto de despesas de cada ano será corrigido pela inflação do ano anterior (art. 102, II). Por isso, nos anos em que houver queda na inflação, haverá aumento das despesas reais. Já nos anos em que a inflação aumentar, haverá queda nas despesas reais. Neste sentido, o teto de despesas irá tornar a política fiscal complementar à política monetária e, com isso, contribuir para aumentar a eficiência da política monetária e, no médio prazo, reduzir o patamar da taxa Selic, que atualmente se encontra tanto em termos nominais, quanto reais, no nível mais elevado em uma década.

4.3 Contenção do salário mínimo

Em 2015, as despesas primárias foram de R$ 1.159, sendo R$ 59,4 bilhões (5,1%) de MDE, R$ 100 bilhões (8,6%) de ASPS e R$ 479 bilhões (41,3%) de previdência e benefícios assistenciais (LOAS e BPC) que têm o salário mínimo como piso. Portanto, pelas ordens de grandeza envolvidas é fácil intuir que o salário mínimo tende a ser uma variável de ajuste essencial. Uma alternativa para que o salário mínimo não fosse tão afetado seria a desvincular o piso dos benefícios assistenciais e de esquemas subsidiados de aposentadoria (p. ex. rural, MEI) ao salário mínimo.

Devido à importância do salário mínimo como formador dos salários de base da economia, o novo regime fiscal pode afetar negativamente o rendimento da população de baixa renda e aumentar a concentração de renda. É importante lembrar que grande parte da melhora na distribuição de renda observada entre 2002 e 2014 decorreu do mercado de trabalho, com papel de destaque para a valorização real do salário mínimo[6]. Por outro lado, também deve ser reconhecido que, a partir de 2015, mesmo com a política de valorização do salário mínimo em vigor, a concentração de renda teve a primeira piora em mais de uma década[7].

4.4 Custeio da educação

4.4.1. Fontes de recursos e vinculações de despesas

As principais fontes de custeio da educação:

A) Destinação de pelo menos 25% das receitas líquidas de impostos dos estados, Distrito Federal (DF) e municípios e 18% da receita de impostos da União (CF, art. 212) com despesas de MDE. A receita líquida é a arrecadação de impostos de competência do próprio ente federativo acrescida das transferências de impostos recebidas e deduzida das transferências de impostos realizadas. A Constituição Federal (CF) estabelece as competências tributárias (arts. 153 a 156) e as transferências (arts 157 a 159). Os impostos transferidos a outros entes federativos são deduções à base de cálculo de MDE e as transferências de impostos recebidos integram a base de cálculo de MDE. A Lei de Diretrizes e Bases da Educação (LDB) determina aquilo que pode (art. 70) ou não (art. 71) ser considerado MDE para fins de atendimento do mínimo constitucional.

B) Fundo de Desenvolvimento do Ensino Básico (FUNDEB), disciplinado no art. 60 do Ato das Disposições Constitucionais Transitórias (ADCT), composto por 20% dos tributos de competência estadual (ICMS, IPVA e ITCMD), dos impostos de competência da União transferidos para entes subnacionais (exceto os repasses do IOF sobre ouro) e de complementação da União para assegurar um valor mínimo por aluno (inciso V). O FUNDEB é distribuído para cada ente federativo em função do número de alunos do ensino básico (creche, pré-escola, ensino fundamental e médio) e a complementação da União visa a assegurar um valor mínimo por aluno. Para entes federativos com menor arrecadação de impostos e/ou maior número de matrículas no ensino básico, os repasses do FUNDEB são maiores que as deduções. Todos os recursos do FUNDEB devem ser aplicados em educação básica, sendo no mínimo 60% destinado à remuneração de profissionais do magistério. O saldo líquido recebido (p. ex município de São Paulo) ou transferido (p. ex estado de São Paulo) para o FUNDEB deve ser somado/subtraído às despesas com MDE para comprovação do atendimento ao mínimo constitucional.

Deve-se notar que o FUNDEB não aumenta os recursos destinados à educação, mas apenas redistribui parte deles de maneira mais equitativa. Isso porque: i. FUNDEB é composto por 20% de alguns impostos que compõem a receita líquida de entes subnacionais que, por determinação constitucional, têm o dever de aplicar 25% dos impostos em MDE; ii. O FUNDEB é totalmente vinculado a despesas de MDE na educação básica; iii. a União usa sua contribuição própria ao FUNDEB para comprovar despesas com MDE.

C) Contribuição social do salário-educação, tributo competência exclusiva da União e transferido aos entes subnacionais em função do número de alunos da rede pública de ensino (CF, art. 212, §§s 5º e 6º).

D) 75% da participação no resultado ou da compensação financeira pela exploração de petróleo e gás natural (royalties do pré-sal), conforme a Lei 12.858/13, art. 2º.

E) Fundo Nacional do Desenvolvimento da Educação (FNDE), criado pela Lei 5.537/68, e que conta, entre outros, com recursos provenientes de loterias.

Cabe lembrar que a Emenda Constitucional 93/16, que prorroga a desvinculação de receitas (DR) para a União e a estende para municípios não se aplica aos mínimos constitucionais de saúde e educação, nem às receitas que pertencem aos entes subnacionais decorrentes de transferências previstas na CF, ou seja, a DR não afeta as fontes de custeio da educação e saúde, como chegou a ocorrer na época em que a DR da União se aplicava aos impostos.

Segundo a Receita Federal do Brasil (RFB), em 2015 a arrecadação de impostos de competência de estados e municípios foi de R$ 539,1 bilhões e segundo a Secretaria do Tesouro Nacional (STN), a União transferiu R$ 167,2 bilhões para entes subnacionais (incluídas as deduções para o FUNDEB) e obteve receita líquida de impostos de R$ 258,6 bilhões[8]. Deduz-se, a partir de uma leitura sistemática da Constituição, que, em 2015, no mínimo R$ 223,1 bilhões da receita de impostos (3,8% do PIB) deveriam ser aplicados com MDE.

Quadro 2: Receitas de impostos e MDE (2015)

|

Arrecadação (R$ bi) |

Mínimo para MDE (%) |

Mínimo para MDE (R$ bi) |

% |

| Impostos dos estados |

439,2 |

25% |

109,8 |

49% |

| Impostos dos municípios |

99,9 |

25% |

25,0 |

11% |

| Impostos transferidos da União para entes subnacionais |

167,2 |

25% |

41,8 |

19% |

| Receita líquida de impostos da União |

258,6 |

18% |

46,5 |

21% |

| Total |

964,9 |

N/A |

223,1 |

100% |

Fonte: Receita Federal do Brasil (RFB) para impostos de estados e municípios e Secretaria do Tesouro Nacional (STN)

Também é importante se ter em mente que há diferenças conceituais entre MDE, função educação e despesas realizadas pelas secretarias de educação e pelo Ministério da Educação (MEC). Além disso, muitos estados e municípios determinam, em suas Constituições e Leis Orgânicas, despesas mínimas com educação superiores às do art. 212 da CF. É o caso, por exemplo, do município de do estado de São Paulo. Logo, o conceito de despesas com educação é polissêmico, e a PEC 241 altera apenas as despesas mínimas com MDE da União, que em 2015 representaram 19% das despesas mínimas com educação.

4.4.2. Os 10% do PIB para educação

A Meta 20 do Plano Nacional da Educação (PNE), aprovado pela Lei 13.005/14, é de “ampliar o investimento público em educação pública de forma a atingir, no mínimo, o patamar de 7% (sete por cento) do Produto Interno Bruto – PIB do País no 5o(quinto) ano de vigência desta Lei e, no mínimo, o equivalente a 10% (dez por cento) do PIB ao final do decênio.” Embora seja uma meta bem-intencionada, a meta do PNE é muito genérica e de implementação improvável. Ao contrário dos fundos vinculados à educação e das despesas de MDE, não há determinação de quais despesas podem ser consideradas investimento público em educação pública. Além disso, a meta do PNE é global, para o somatório de despesas da União, estados, DF e municípios, de modo que é impossível a responsabilização de administradores pelo não cumprimento da Meta 20. Por ser inexequível, ainda no primeiro governo da ex-presidenta Dilma, a área econômica era contraria à meta de 10% do PIB para educação[9].

4.4.3. Fontes de custeio da educação na União

Segundo o Tesouro Nacional, em 2015 a União arrecadou R$ 425,7 bilhões em impostos (A). Desse montante, R$ 167,2 bilhões foi transferido para entes subnacionais (B+C+D+E+F+G), resultando em uma receita líquida de impostos (H) de R$ 258,6 bilhões. Dos recursos transferidos, R$ 62,4 bilhões (100% do FUNDEB e pelo menos 25% das outras transferências de impostos) deverão ser dispendidos pelos entes subnacionais com MDE na educação básica. Da receita líquida de impostos, pelo menos R$ 46,5 bilhões (18%) devem ser aplicados pela União em MDE. Além das receitas de impostos, a União teve receitas de R$ 14,8 bilhões para aplicar diretamente e transferir para entes subnacionais aplicarem os recursos em educação.

Quadro 3: Fontes de custeio da educação da União

| Fontes de custeio |

R$ Bilhões |

| A Receita de impostos |

425,7 |

| (B) IOF Ouro |

(0,0) |

| (C) FPM |

(61,1) |

| (D) FPE |

(68,4) |

| (E) IPI-Exportações |

(3,9) |

| (F) ITR Municípios |

(0,8) |

| (G) FUNDEB |

(32,9) |

| H = Receitas líquidas de impostos

(A-B-C-D-E-F-G) |

258,6 |

| Mínimo em MDE (18% de H) |

46,5 |

| Salário educação |

4,2 |

| Outros |

10,6 |

Fonte: STN

A maioria das despesas com MDE da União é com ensino superior e ensino profissionalizante não integrado ao ensino regular, refletindo as competências atribuídas no art. 211 da CF (Gráfico 3). Em 2015, a União também complementou o FUNDEB com R$ 3,8 bilhões em 2015.

Fonte: STN

Como se pode observar no Gráfico 4, desde 2001 a União aplica mais que o mínimo constitucional com MDE, que estão acima de 22% da receita líquida de impostos desde 2012 (23% acima do mínimo em 2016). Ademais, deve-se levar em conta o aumento real das despesas da ordem de 2% previsto para o próximo ano. Dessa forma, supondo congelamento das despesas reais da educação a partir de 2018, uma hipótese razoável, dada a rigidez à baixa das despesas em geral (boa parte das despesas com MDE é gasta com pessoal), é que só após um aumento real da receita líquida de impostos de cerca de 25% as despesas de MDE ficarão abaixo do mínimo constitucional atualmente vigente. Supondo um crescimento do PIB da ordem de 2,5%-3% ao ano a partir de 2018, isso irá ocorrer próximo do final dos dez primeiros anos da vigência do novo regime fiscal, quando os indexadores poderão ser revistos por lei ordinária. Também deve ser reconhecido que o novo regime fiscal preserva as transferências e a complementação para o FUNDEB, ou seja, o novo regime fiscal preserva a educação básica, de modo que o ajuste incide sobre o ensino profissionalizante e superior.

Fonte: STN

O congelamento de despesas reais da educação terá como consequência limitar a expansão do ensino superior, algo socialmente e economicamente indesejável. Atualmente, o inciso IV do art. 206 da CF, que estipula “gratuidade do ensino público em estabelecimentos oficiais” impede que se cobre taxa de matrícula ou mensalidades em universidades públicas, conforme entendimento do STF insculpido na Súmula Vinculante 22. Durante a vigência do novo regime fiscal, uma alternativa para manter a expansão do ensino superior público seria uma emenda à Constituição que: i. mantivesse a gratuidade prevista no inciso IV do art. 206 para o ensino básico e, no ensino superior, apenas para alunos de baixa renda; ii. estipulasse que a arrecadação com as taxas de matrícula fosse destinada a um fundo especificamente destinado à expansão do ensino superior gratuito e não submetido ao novo regime fiscal.

4.5 Custeio da saúde

A Lei complementar 141/12 determina que, da receita líquida de impostos, os estados devem aplicar 12% (art. 6º) e os municípios 15% (art. 7º) em ASPS. A norma também define as despesas que podem (art. 3º) ou não (art. 4º) ser consideradas como ASPS. Até 2015, a despesa mínima com ASPS da União era a despesa do ano anterior acrescida da variação do PIB nominal. A EC 86/15 mudou a sistemática ao determinar que em 2016 a União aplicasse 13,2% da RCL em ASPS, aumentando progressivamente esse percentual até atingir 15% da RCL em 2020. Ironicamente, o aumento da vinculação de despesas a União com saúde foi um dos elementos da chamada pauta bomba, que visou a impedir o ajuste fiscal tentado por Dilma em seu segundo governo. Agora que o impeachment foi consolidado, a medida sobre nova modificação. No Gráfico 5 é possível visualizar a evolução das despesas da União com saúde em relação à RCL.

Fonte: STN

Em 2014, os três níveis de governo gastaram R$ 216,2 bilhões com ASPS[10], sendo 43% desse montante realizada pela União. Neste sentido, a participação da União na saúde é mais importante que na educação básica. Como a PEC 241 irá revogar o art. 2º da Emenda Constitucional 86 e, com isso antecipar a aplicação mínima de 15% da RCL para 2017, o novo regime fiscal, comparativamente às normas vigentes, irá aumentar as despesas com saúde nos primeiros anos, para depois diminuí-las.

Devido ao fato do novo regime fiscal aumentar o valor base para despesa mínima com saúde, entendo que as restrições serão menos drásticas que aquelas previstas em estudo recente publicado pelo Instituto de Pesquisa Econômica Aplicada (IPEA)[11], que além disso minimiza o efeito inicialmente anticíclico do novo regime fiscal (item 4.1) e desconsidera que o novo regime fiscal pode aumentar a perspectiva de crescimento do PIB ao melhorar as perspectivas de evolução do saldo primário e oferecer ambiente mais propício para a queda da dívida pública. Não adianta manter a vinculação das despesas de saúde às receitas se o PIB se mantiver em queda.

4.6 Maior ineficiência na gestão orçamentária

Na sistemática atual, há um incentivo muito ruim para gestores de orçamento público: cientes de que no início do ano haverá decreto de contingenciamento de despesas, o orçamento tende a ser superestimado. No primeiro semestre a restrição costuma ser mais forte e vai sendo relaxada ao longo do ano. No final do ano, os gestores que foram mais eficientes e não empenharam todas as despesas, tendem a ter o orçamento do ano seguinte reduzido. Por essa razão, quem não quer perder participação relativa no orçamento tende a perder recursos e poder) no ano seguinte. Com a PEC 241, o teto de despesas vai se transformar em meta de despesas e os gestores visarão a gastar todo o orçamento. Se não se antecipar a essa reação mais que esperada dos agentes, a PEC 241 vai exacerbar uma das maiores ineficiências da administração orçamentária no setor público.

- Duração do novo regime fiscal

Embora o teto de despesas da PEC 241 dure 20 anos, no 10º ano há possibilidade de revisão dos índices de correção. Como mencionado no item 1, nos 5 primeiros anos as despesas com saúde e MDE provavelmente continuariam acima dos mínimos legais atualmente vigentes. Se a partir de então o crescimento for baixo, o novo regime fiscal será um impeditivo menor que o desempenho ruim da arrecadação. Se a economia crescer muito e o superávit primário se tornar muito alto, é possível alterar o novo regime fiscal por meio de emenda constitucional – para uma Constituição que já sofreu 93 emendas, não é uma tarefa impossível. Tampouco se pode negar que, o novo regime fiscal provavelmente irá se tornar cláusula pétrea dos mercados e será preciso muito mais que vontade e apoio político para alterá-lo.

Conclusões

Embora boa parte do aumento da dívida pública que vem ocorrendo desde 2014 não tenha relação com os déficits primários acumulados, a situação fiscal é grave e demanda medidas duras. Ademais, ao contrário de um discurso frequente, foi a queda real de receitas, não aumento de despesas, a principal causa da transformação de superávits em déficits primários a partir de 2014. O Novo regime fiscal, a ser introduzido pela PEC 241, não é a única alternativa econômica para o ajuste, mas certamente é superior à não realização de ajuste. Embora seja juridicamente possível que a educação e as saúde sejam poupadas dos ajustes, é improvável que isso ocorra devido à rigidez de despesas, à necessidade de acomodar os aumentos escalonados concedidos ao Poder Judiciário, MPU e DPU e, mesmo que seja realizada uma reforma da previdência efetiva, as despesas previdenciárias continuarão crescendo em decorrência do envelhecimento da população brasileira, pressionando as demais despesas. Aliás, se não ocorrer uma reforma da previdência, o novo regime fiscal está condenado ao fracasso. Entre as principais consequências do novo regime fiscal, destaco: i. política fiscal anticíclica nos primeiros anos de vigência; ii. aumento da eficiência da política monetária – e maior probabilidade de queda da Selic – devido ao caráter anticíclico da política fiscal; iii. preservação das despesas com educação básica; iv. no início da próxima década, o novo regime fiscal provavelmente irá tornar as despesas com educação superior e saúde inferiores às que o ocorreriam na sistemática atual, gerando pressões pela cobrança de taxas de matrículas em universidades federais e contribuições sociais específicas para o custeio da saúde; v. devido à vinculação de despesas da previdência e assistência social ao salário mínimo, o novo regime fiscal será um incentivo para a limitação do salário mínimo e desvinculação de despesas assistenciais do salário mínimo; vi. maior ineficiência na administração orçamentária.

[1] https://bianchiniblog.wordpress.com/2016/10/10/argumentos-falaciosos-sobre-a-crise-fiscal-e-o-lobby-da-pec-241/

[2] Para dados da evolução e composição da carga tributária brasileira, vide https://bianchiniblog.wordpress.com/2016/09/26/521/

[3] https://bianchiniblog.wordpress.com/2016/10/08/o-primeiro-teste-da-pec-241-as-corporacoes-publicas/

[4] http://blogs.oglobo.globo.com/na-base-dos-dados/post/custo-relativo-ao-pib-do-judiciario-brasileiro-e-quatro-vezes-o-registrado-na-alemanha.html

[5] http://www.bcb.gov.br/htms/relinf/port/2016/09/ri201609c2p.pdf

[6] http://www.ipea.gov.br/portal/images/stories/PDFs/comunicado/110804_comunicadoipea104.pdf e http://www.ipea.gov.br/agencia/images/stories/PDFs/comunicado/120925_comunicadodoipea155_v5.pdf

[7] http://www1.folha.uol.com.br/mercado/2015/08/1675170-brasil-vive-filme-dramatico-apos-decada-de-avancos-diz-marcelo-neri.shtml

[8] Há discrepância entre os dados da RFB e da STN devido a diferentes metodologias e contabilização de receitas, mas as ordens de grandeza são similares.

[9] http://www.valor.com.br/politica/2781766/governo-apresenta-recurso-contra-10-do-pib-para-educacao e http://veja.abril.com.br/educacao/projeto-que-destina-10-do-pib-a-educacao-vai-ao-senado/

[10] http://portal.cfm.org.br/index.php?option=com_content&view=article&id=25627%3A2015-07-23-15-23-19&catid=3

[11] http://www.ipea.gov.br/portal/index.php?option=com_content&view=article&id=28589