A emenda constitucional 95/2016 introduziu o novo regime fiscal, que limitou as despesas primárias da União ao valor real de 2016 e modificou os valores mínimos a serem aplicados em manutenção e desenvolvimento do ensino (MDE) e ações e serviços públicos de saúde (ASPS) por 20 anos. Após meia década de sua aprovação, quais os resultados efetivamente observados?

- Despesas primárias reais da União

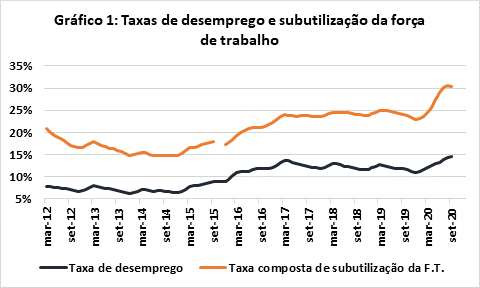

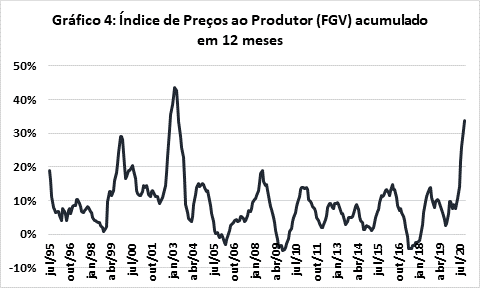

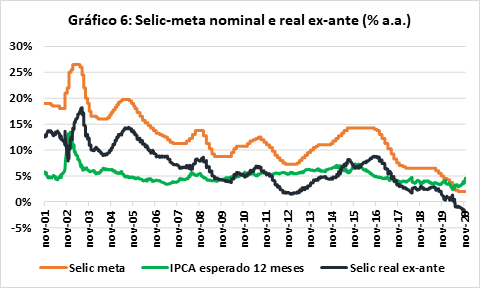

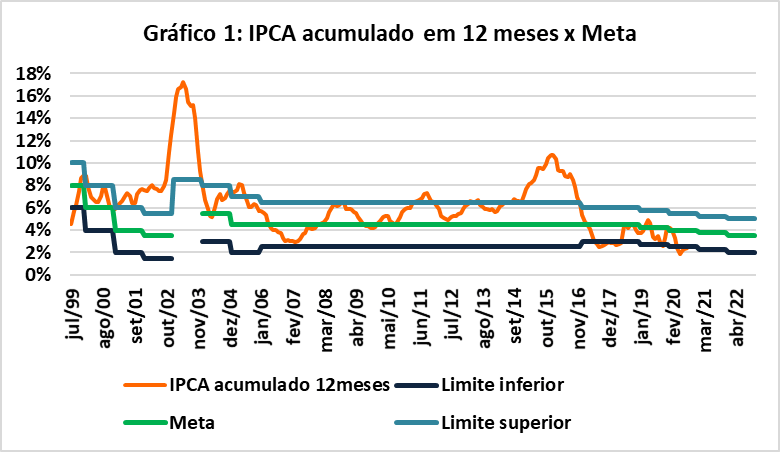

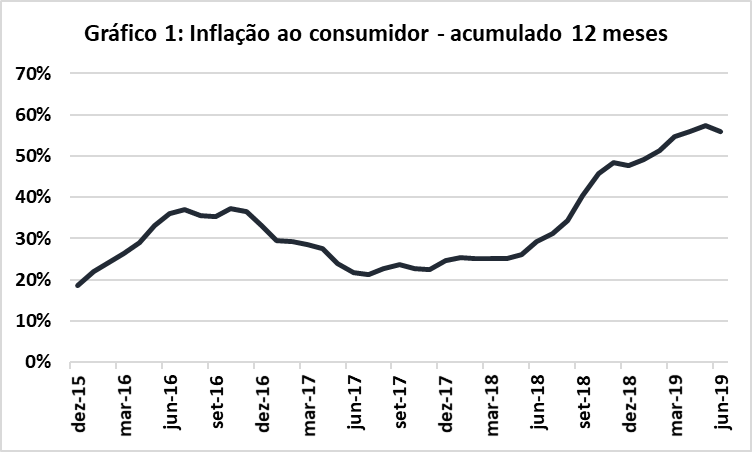

Com exceção do ano de 2020, quando a EC 106/2020 instituiu o regime extraordinário fiscal, permitindo a realização de despesas para enfrentamento de calamidade pública nacional decorrente de pandemia da Covid-19, as despesas primárias reais da União têm se mantido no mesmo patamar desde 2015: em 2021, a despesa real foi 4,6% maior que a de 2014. A maior parte desse aumento real se deu em 2019, quando uma interpretação criativa da equipe econômica sancionada pelos órgãos de controle permitiu que uma receita extraordinária de concessões de mais de R$ 80 bilhões obtida em dezembro fosse gasta ainda naquele ano (vide item IV), resultando em despesa real 3,7% maior que a de 2016. Como o teto de despesas é calculado a partir do ano anterior, o aumento real de 2019 elevou o teto de despesas de 2021 em diante (Gráfico 1).

Fonte: Secretaria do Tesouro Nacional (STN)

Portanto, a estabilização da despesa primária real da União teve início 2 anos antes do teto de despesas, sendo que este não impediu aumento da despesa primária real da União a partir de 2019.

- Despesas com manutenção e desenvolvimento do ensino (MDE)

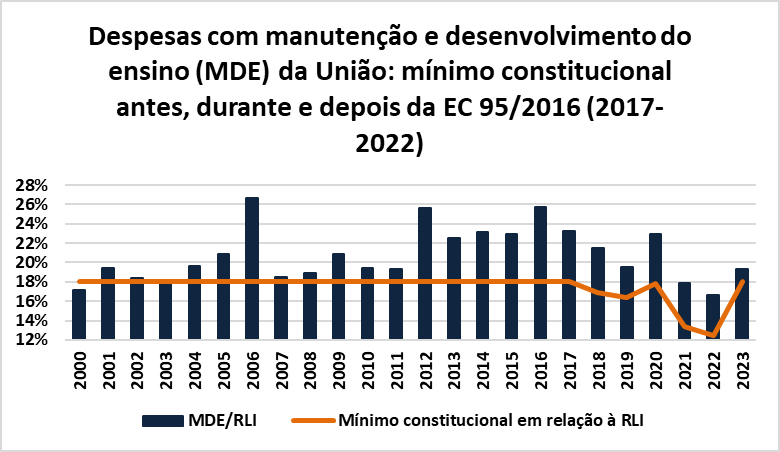

Além do teto real de despesas, a EC 96/2016 também modifica, durante sua vigência, o montante mínimo que a União deve gastar com MDE: em vez de 18% da receita líquida de impostos do ano corrente, o valor real correspondente a 18% da receita líquida de impostos de 2016. Como no longo prazo a receita real de impostos tende a crescer, aumentando com isso os recursos mínimos a serem aplicados em MDE, a mudança visou a impedir que a vinculação de despesas com educação inviabilizasse o cumprimento do teto de despesas.

Como consequência do elevado patamar inicial de despesas com MDE e do teto de despesas, as despesas com MDE caíram anualmente como proporção da receita líquida de impostos, com exceção de 2020. Entretanto, somente em 2021 as despesas com MDE foram menores que os 18% da receita líquida de impostos preconizados pelo art. 212 da Constituição Federal (Gráfico 2). Ainda assim, em montante inferior a R$ 0,5 bilhão.

Fonte: STN – Relatório Resumido de Execução Orçamentária (RREO)

Em outras palavras, embora as despesas reais com educação da União estejam em queda desde 2017, foi somente no ano passado que ficaram abaixo do mínimo estipulado pelo art. 212 da Constituição – por pequena margem. Essa distância tende a se aprofundar nos próximos anos.

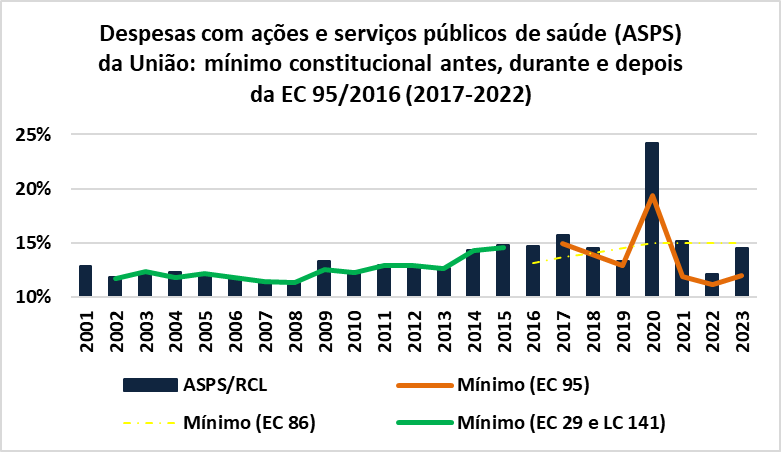

- Despesas com ações e serviços públicos de saúde (ASPS)

No caso das ASPS, a sistemática de aplicação de recursos era um pouco mais complexa, pois a EC 86/2015 havia estabelecido um cronograma gradual de implementação dos gastos mínimos com ASPS, de 13,2% da Receita Corrente Líquida (RCL) em 2016 para 15% da RCL a partir de 2020. O novo regime fiscal determinou que a aplicação mínima em ASPS fosse equivalente ao valor real de 15% da RCL de 2017.

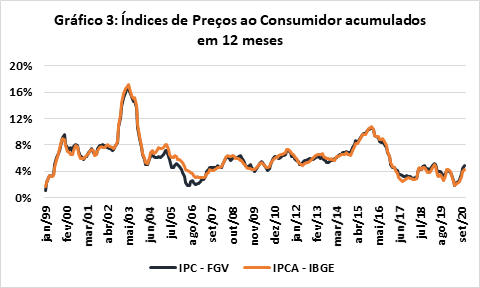

Já as despesas com ASPS foram inferiores ao valor mínimo estipulado pela sistemática anterior apenas em 2019, quando foram gastos 13,4% da RCL em vez dos 14,5% estimulados na EC 86/2015, diferença que corresponde a R$ 10,2 bilhões (valor não atualizado). Em parte, devido à queda de receitas causada pela recessão de 2020, em parte devido ao esperado aumento de despesas com saúde em uma pandemia, as despesas com ASPS foram superiores a 15% da RCL em 2020 e 2021 (Gráfico 3).

Fonte: STN – RREO

Em suma, não fosse a pandemia, o teto de despesas teria reduzido os gastos com saúde da União para valores inferiores aos mínimos estipulados pela EC 86/2015. Por essa razão, espera-se que, com o fim da pandemia, as despesas com saúde caiam abaixo do estipulado pelo art. 198 da Constituição Federal.

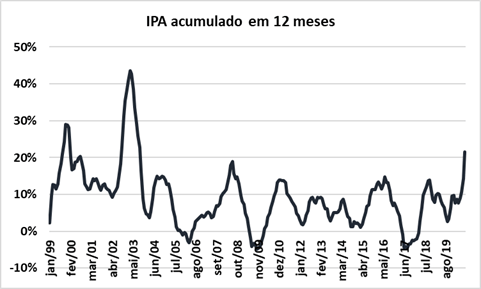

- Despesas discricionárias e sujeitas a controle de fluxo

Como a maior parte das despesas da União é obrigatória, irredutível por determinação constitucional e/ou tende a crescer vegetativamente com o envelhecimento da população, uma consequência da manutenção do patamar real das despesas primárias da União desde 2015 (vide item I) tem sido a incidência de ajuste em despesas obrigatórias sujeitas a controle de fluxo ou discricionárias, como investimentos, desde aquele ano. Como expliquei neste Blog, em 2019 isso foi um elemento fundamental dos cortes em recursos destinados às universidades federais que motivaram diversas manifestações contra o governo.

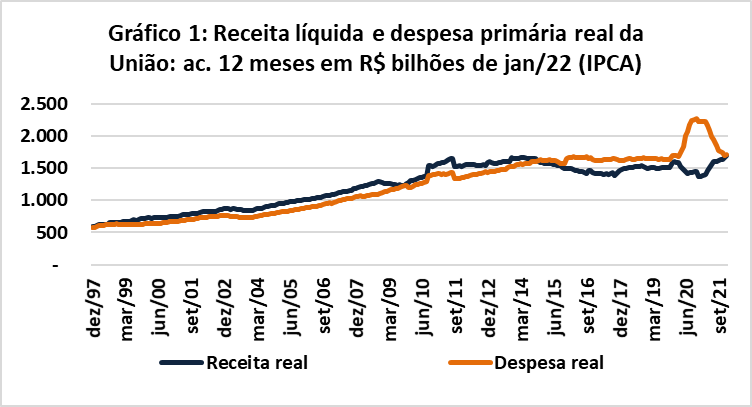

A trajetória de queda das despesas discricionárias como proporção das despesas totais foi interrompida com o aumento de despesas possibilitado pelas receitas extraordinárias de dezembro de 2019 (vide item I). O regime extraordinário fiscal, que possibilitou expansão fiscal sem precedentes, distorceu essa comparação porque a maior parte das despesas criadas foi obrigatória, como o auxílio emergencial. Em 2021, as despesas obrigatórias com controles de fluxo e as discricionárias foram 16,7% das despesas primárias da União, menor valor da série histórica, considerando que os números de 2020 foram atípicos (Gráfico 4).

Fonte: STN

Como as despesas sujeitas a controle de fluxo estão em patamares mínimos, o cumprimento do teto de despesas depende de cortes adicionais nos investimentos, adiamento de despesas para os próximos exercícios e interpretações criativas da EC 95/2016. Como neste ano o presidente é pré candidato à reeleição, é muito provável que ocorra algo similar ao que ocorreu em dezembro de 2019 para acomodar aumento de despesas típico de ano eleitoral. Infelizmente, acredito que o posicionamento dos órgãos de controle dependerá mais da popularidade do presidente que do texto constitucional.

Conclusões

i. A estabilização das despesas reais da União precede em dois anos a vigência do teto de despesas;

ii. Desde 2015, o ano de maior aumento real de despesas foi 2019, a despeito da vigência do novo regime fiscal;

iii. Como o teto de despesas é calculado com base nas despesas dos anos anteriores, a interpretação criativa de 2019 perenizou o aumento do teto de despesas;

iv. Embora o teto de despesas tenha modificado os gastos mínimos com educação e saúde, essas despesas só ficaram abaixo do mínimo anteriormente estipulado em 2021 para educação e 2019 para saúde. Como eu havia previsto neste Blog quando o novo regime fiscal era uma proposta de emenda à constituição, as despesas com educação e saúde seriam inferiores aos mínimos vigentes anteriormente a partir do início desta década;

v. Como há poucas despesas passíveis de compressão, o teto de despesas só será cumprido com cortes adicionais de investimentos, adiamento de despesas para os próximos anos ou interpretações criativas do texto constitucional, algo que eu também havia previsto em 2016 ao concluir que o teto de despesas traria “maior ineficiência na administração orçamentária”.

Quem me acompanha neste Blog ou nas redes sociais sabe que defendo a necessidade de ajuste fiscal estrutural nas contas públicas brasileiras, em especial no que diz respeito às despesas previdenciárias, dado que servidores civis de entes subnacionais e militares não foram atingidos pela reforma de 2019. Embora eu reconheça que o teto de despesas foi importante para estabilizar expectativas após o impeachment, os números divulgados pelo Tesouro Nacional demonstram que o teto de despesas não foi necessário para que um importante ajuste fiscal nas despesas fosse iniciado em 2015. Além disso, a partir 2022 ele tende a criar diversas ineficiências na gestão fiscal. O próximo presidente, que desejo não ser o atual, deverá apresentar propostas de reformas fiscais que equilibrem a necessária revogação do teto de despesas com a necessidade de ancorar expectativas fiscais e estabilizar a relação dívida pública/PIB. Em breve, espero escrever neste Blog para comentar como uma medida provisória que promova acerto de contas entre o Banco Central do Brasil e o Tesouro Nacional pode simultaneamente diminuir a dívida pública e reforçar a autonomia da Autoridade Monetária concedida por meio da Lei Complementar 179/2021.