A profundidade da crise

Entre 2015 e 2016, o Produto Interno Bruto (PIB) brasileiro teve queda acumulada de 6,7% e, desde então, o crescimento do PIB tem sido da ordem de 1% ao ano, pouco acima do crescimento populacional. Entre 2014 e 2018, a queda acumulada no PIB per capita foi de 8% e não há sinais que recuperemos tão cedo o nível de 2013. A crise atual, embora não seja a mais profunda de nossa história, é a mais duradoura desde 1901, não havendo, no início de 2019, sinais de retomada do crescimento econômico.

De fato, desde 1929, tivemos outras crises em que o PIB per capita caiu por mais de um ano: 1929-31 (-7,9%), 1940-42 (-4,5%), 1963-65 (-2,4%), 1981-83 (-12,4%), 1990-92

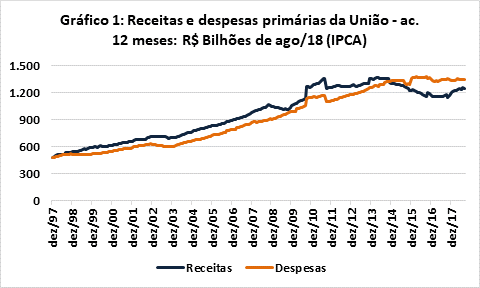

(-7,7%), 1998-99 (-2,2%). Com exceção da crise de 1998-99, essas crises coincidem com algum grau de ruptura institucional e, com exceção da crise atual, o PIB per capita cresceu rapidamente nos anos seguintes à crise (Gráfico 1).

Fonte: Instituto Brasileiro de Geografia e Estatística (IBGE)

Hipóteses explicativas mais comuns

Há grande dissenso entre economistas na identificação das causas da crise atual e, consequentemente, no receituário a retomada do crescimento econômico. As quatro explicações mais comuns para a crise residem na política macroeconômica adotada até 2014, na queda dos preços das commodities ocorrida em 2014, na política macroeconômica adotada desde 2015 e em endividamento privado (até 2015) seguido de desendividamento privado (a partir de 2016).

1. A política adotada a partir da crise econômica de 2008 e, com mais intensidade na segunda metade do primeiro governo de Dilma Rousseff, conhecida como “Nova Matriz Econômica” (NME), com padrão errático de intervenção no domínio econômico combinado e política macroeconômica inconsistente

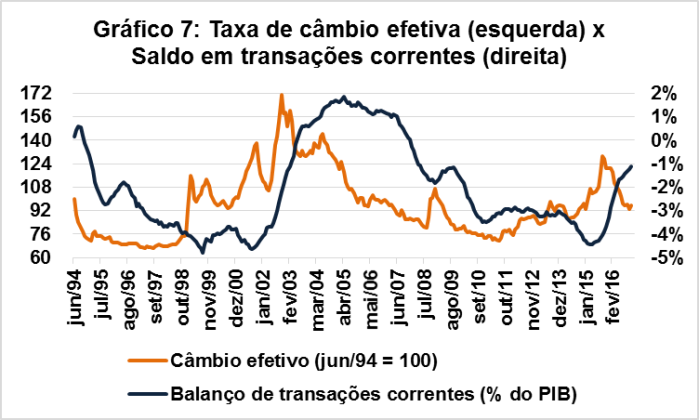

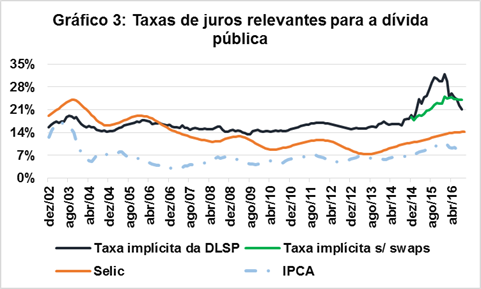

Desde que criei este Blog, sou crítico da política econômica do primeiro governo Dilma, especialmente de 2013 e 2014. No início do governo Dilma, a economia se encontrava sobreaquecida – em 2010, o PIB cresceu 7,5% – resultando em aumento da inflação – entre agosto de 2010 e setembro de 2011, o Índice de Preços ao Consumidor Amplo (IPCA) acumulado em 12 meses aumentou de 4,5% (centro da meta de inflação) para 7,3% (acima do teto da meta de inflação) – e do déficit em transações correntes – que na metodologia atual aumentou de 1,5% do PIB em 2009 para 3,6% do PIB em 2010 (Gráfico 3).

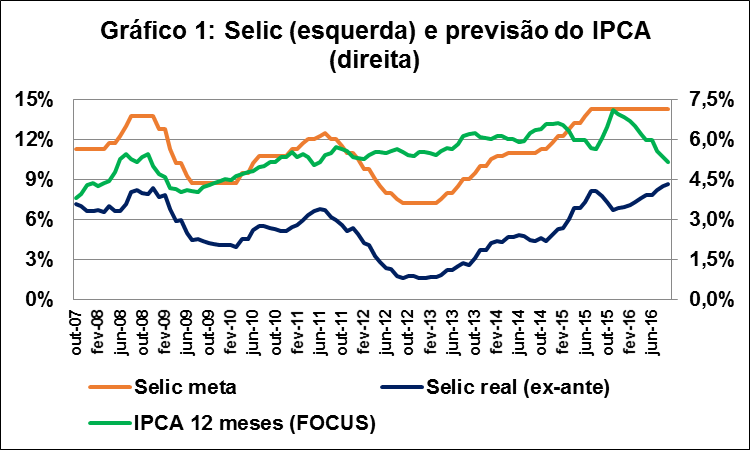

Inicialmente, a política macroeconômica se voltou a reduzir a inflação e o desequilíbrio externo. De 2010 para 2011, o superávit primário aumentou de 2,6% para 2,9% do PIB. O Banco Central do Brasil (BCB), elevou a meta da taxa Selic de 8,75% para 12% entre abr/10 a set/11, reduzindo o Índice de Preços ao Consumidor Amplo (IPCA) acumulado em 12 meses para 4,9%, pouco acima do centro da meta de inflação, em jun/12. A política cambial visou a limitar o influxo de capitais e a apreciação do real: entre abril de 2011 e junho de 2013 foi instituída alíquota de 60% sobre as posições vendidas de câmbio dos bancos e, entre 2011 e abril de 2013 o volume de reservas aumentou USD 90 bilhões, para USD 379 bilhões. Um efeito disso foi desaceleração do crescimento do PIB, para 4% em 2011 e 1,9% em 2012, cabendo ressaltar que os valores inicialmente divulgados pelo IBGE fossem de 2,7% 0,9%, respectivamente.

Devido à redução da inflação, o BCB reduziu a Selic, que chegou a 7,25% em setembro de 2012, até então a mínima histórica. Devido à desaceleração econômica, o superávit primário diminui para 2,2% do PIB em 2012. No segundo semestre de 2012, a inflação voltou a subir, ameaçando ultrapassar o teto da meta, então em 6,5%. Para evitar que o BCB aumentasse a Selic, o governo conteve preços de combustíveis e energia elétrica para impedir que a inflação ultrapassasse o teto da meta. Além de criar sinalizações equivocadas, incentivando o consumo de energia em momento no qual o país passava por secas que reduziram a capacidade de geração de energia elétrica, os controles de preços impulsionaram endividamento da Petrobrás e impuseram perdas bilionárias para Eletrobrás e diversas distribuidoras de energia elétrica.

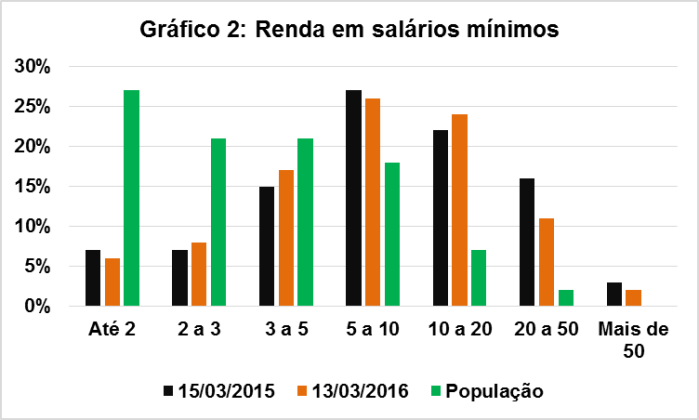

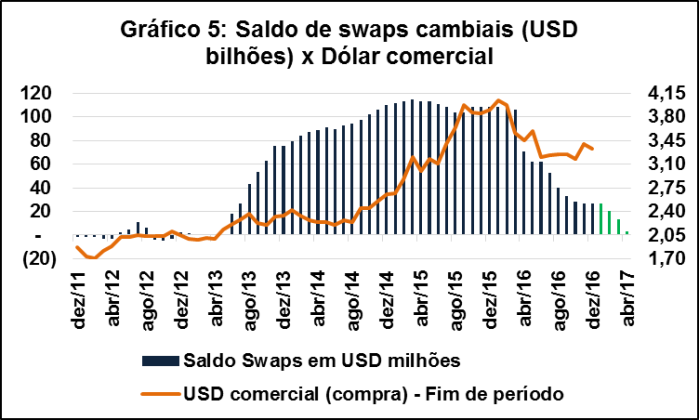

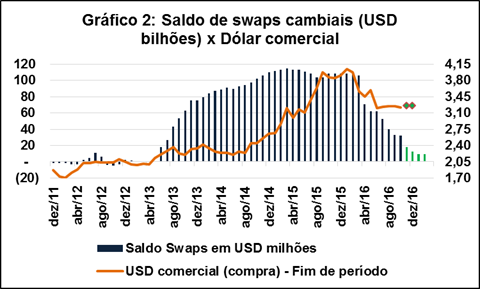

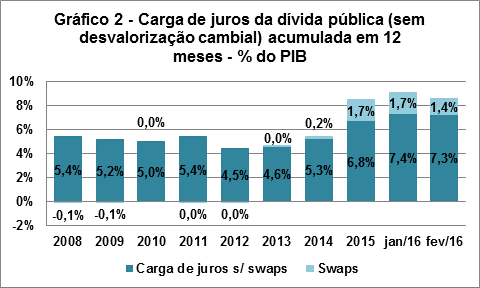

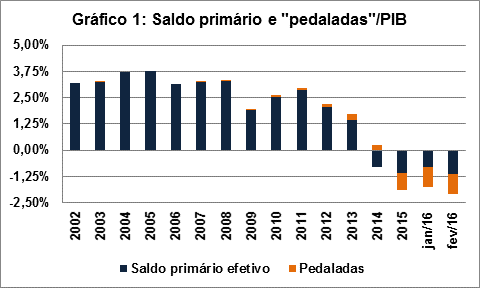

Apesar do baixo crescimento do PIB, entre o segundo semestre de 2012 e o primeiro semestre de 2013, o IPCA cresceu continuamente, estourando o teto da meta de inflação. A partir de abril de 2013, o BCB iniciou processo de alta da Selic para reduzir a inflação. Para limitar a alta da Selic e, com isso, evitar uma desaceleração ainda mais forte da economia, a alíquota de recolhimentos compulsórios sobre posição vendida de câmbio foi zerada, o Imposto sobre Operações Financeiras (IOF) referente a algumas operações de entradas de capitais foi reduzido e, a partir de junho de 2013, o BCB passou a emitir swaps cambiais que em poucos meses atingiram volume superior a USD 100 bilhões (Gráfico 2). O superávit primário reduziu-se para 1,7% do PIB, ou 1,4% do PIB se considerarmos o efeito das pedaladas. Em 2013, o PIB cresceu 3%, mas a inflação estava contida artificialmente por controles artificiais de preços e da taxa de câmbio.

Fonte: BCB

Neste sentido, parece-me indiscutível que a política econômica adotada no primeiro governo Dilma foi inconsistente, adiando a necessidade de ajustes inevitáveis nos preços relativos. Entretanto, a magnitude dos erros adotados não explica a profundidade da crise: o saldo das pedaladas, por exemplo, nunca chegou a 1% do PIB e até 2013 o setor público incorria em superávits primários; embora tenha havido contenção artificial da inflação, o ajuste de preços de 2015 evidenciou que a inflação contida não chegou perto do que ocorreu na Argentina ou Venezuela, sendo possível combater inflação com mecanismos tradicionais de política monetária, tanto que a partir de 2016 o IPCA voltou a um dígito; apesar da sobrevalorização do real – cuja cotação foi mantida a partir de junho de 2013 por meio da colocação de swaps cambiais no mercado – e aumento dos déficits em transações correntes no primeiro governo, o BCB manteve elevado volume de reservas e a dívida externa é relativamente baixa. Por essa razão, mantenho minha concordância com Bráulio Borges: os erros de política econômica do primeiro governo Dilma explicam menos de 1/3 da crise.

2. A queda nas cotações de commodities exportadas pelo Brasil em 2014

Essa queda realmente ocorreu, resultou no aumento do déficit em transações correntes de USD 79,8 bilhões em 2013 para USD 101,4 bilhões em 2014 (Gráfico 3), exercendo efeito negativo sobre o PIB.

Fonte: BCB

Embora a deterioração de termos de troca tenha contribuído para a recessão, seu poder explicativo é diminuto. A primeira questão é quanto à duração: a partir de meados de 2016, os preços das commodities iniciaram recuperação, resultando em diminuição do déficit em transações correntes a partir de 2015 que desde 2017 é de menos de USD 20 bilhões (menos de 1% do PIB), retomando o nível anterior à crise de 2008 (Gráfico 3). A segunda questão é o tamanho reduzido da corrente de comércio brasileira: desde meados da década passada, nem exportações, nem importações chegam a 15% do PIB, resultando em corrente de comércio de menos de 30% do PIB. É possível observar aumento das importações líquidas da crise de 2008 até 2014 e posterior reversão, mas o saldo é reduzido (Gráfico 4).

Fonte: IBGE

Portanto, a deterioração de termos de troca, apesar de contribuir para a crise, foi localizada entre 2014 e 2016 e deve ser vista em perspectiva, pois o setor externo é muito pequeno para explicar em sua totalidade a dinâmica da econômica brasileira.

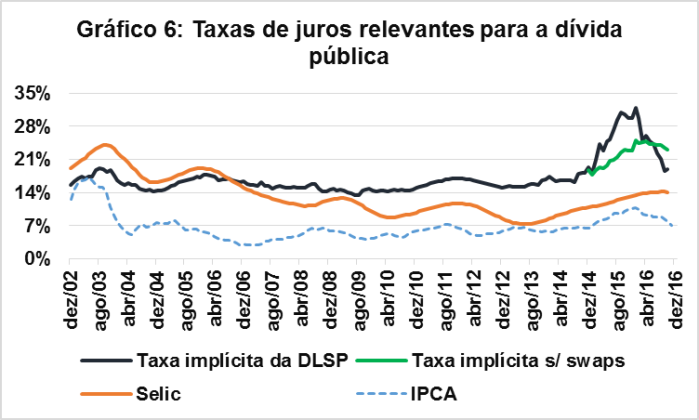

3. O ajuste monetário do final de 2014 ao final de 2016 e ajuste fiscal de 2015

Entre outubro de 2014 e julho de 2015, o BCB aumentou a meta da taxa Selic de 11% para 14,25%, mantendo-a nesse patamar até o final de 2016, quando, com inflação inequivocamente controlada, iniciou um ciclo de queda da taxa básica que terminou com a Selic em 6,5% no início de 2018, menor patamar nominal da história, acompanhado para expressiva redução nos requerimentos compulsórios dos depósitos bancários. Em 2014, o governo respondeu ao início da crise econômica acomodando a queda de receitas por meio da mudança na Lei de Diretrizes Orçamentárias (LDO) em dezembro daquele ano. Em 2015, houve expressivo corte de despesas discricionárias e, devido à quitação do saldo de pedaladas de anos anteriores (0,8% do PIB), o saldo primário (déficit de 1,9% do PIB – Gráfico 5) não explica totalmente o quão contracionista foi a política fiscal daquele ano. Em 2016, em parte devido a aumentos do funcionalismo, em parte para criar gordura para queimar antes da vigência do teto de despesas primárias, a política fiscal foi levemente expansionista, sendo praticamente neutra desde 2017.

Há três ordens de problemas em quem identifica na política macroeconômica adotada a partir do segundo governo Dilma a causa primordial da crise econômica: i. os efeitos da política macroeconômica são defasados, o que ocorreu, nos ciclos de alta da Selic de 2010/11 e 2014/16 e posterior queda da inflação. Neste sentido, a política macroeconômica de um ano produz efeitos no ano seguinte. Somente pressupondo agentes econômicos extremamente racionais, alto grau de credibilidade da política econômica e mercados ultra eficientes para que os ajustes sejam imediatos; ii. a ordem de grandeza nos ajustes – alta de 3,25% na Selic e restrição fiscal precária e apenas nas despesas discricionárias em 2015 – é muito pequena para explicar a magnitude da crise. O multiplicador fiscal teria de ser imenso, contrariando estudos empíricos; iii. desde 2017 a política monetária é expansionista e a política fiscal é neutra, não explicando a duração da crise.

Fonte: BCB

4. Aumento do endividamento privado até 2015 e posterior redução

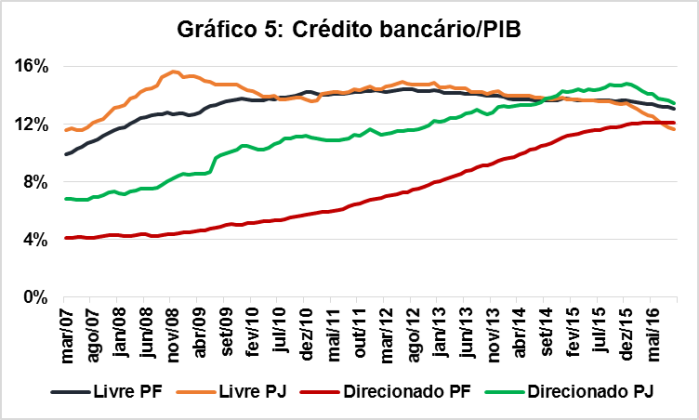

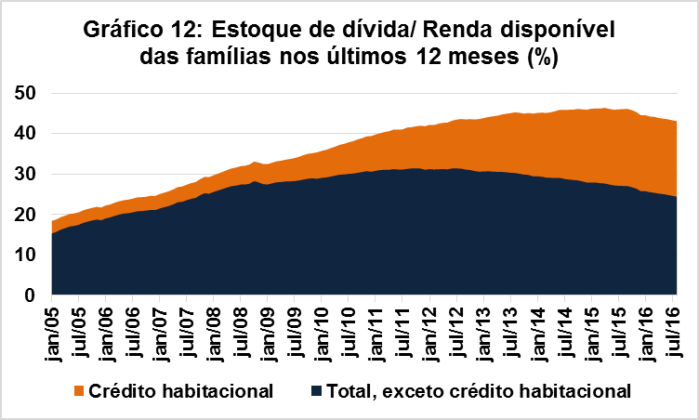

Outra explicação que se tornou bastante popular para explicar a crise econômica foi o aumento do endividamento privado nos anos que antecederam a crise e posterior redução. De fato, até 2015 o endividamento privado aumentou, mas exclusivamente no segmento de crédito direcionado (principalmente BNDES para pessoas jurídicas e financiamento imobiliário para pessoas físicas), com taxas de juros significativamente mais baixas, e captações no mercado interno substituindo o endividamento externo. Há quatro ordens de problemas nessa explicação: i. a desalavancagem privada teve início em 2016, quando a crise já estava instalada e diz respeito apenas às pessoas jurídicas (Gráficos 6 e 7); ii. desde 2008, o aumento do endividamento privado se deu nas modalidades mais baratas (Gráfico 7), mantendo o comprometimento de renda controlado; iii. o nível de endividamento privado brasileiro não destoa de outros países emergentes (Gráfico 8).

Fonte: BCB e B3

Fonte: BCB

Fonte: Bank for International Settlements (BIS)

Causas não excludentes, mas insuficientes para explicar a crise

As hipóteses apontadas para explicar a crise não são necessariamente excludentes. É possível entender que equívocos de política econômica durante o primeiro governo Dilma aumentaram tensões inflacionárias e desequilibro externo que tornaram a economia brasileira especialmente vulnerável à queda de preços de commodities de 2014 a 2016. Os inevitáveis ajustes tornaram a política macroeconômica de 2015 procíclica, agravando a crise. O ajuste fiscal inviabilizou a expansão do crédito direcionado e o ajuste monetário encareceu o crédito no segmento livre e as captações de mercado, induzindo um processo de desalavancagem de empresas.

Em algum grau, isso também ocorreu no final dos anos 90: a âncora cambial necessária para a implantação do Plano Real foi mantida por mais tempo que o necessário para assegurar a reeleição de Fernando Henrique Cardoso, aumentando déficits externos (Gráficos 3 e 4). Adicionalmente, o déficit primário acumulado entre 1995 e 1998 (Gráfico 5) não contribuiu para manutenção da âncora cambial. O inevitável ajuste cambial de 1999 pressionou a inflação, intensificada pelo racionamento de energia de 2001/02, e prejudicou os agentes privados que haviam se endividado em dólares nos anos 90, gerando a necessidade de desalavancagem privada. O aumento da dívida pública que resultou da manutenção de juros altos e dolarização da dívida interna impediu que o setor público pudesse ter atuação anticíclica – em 1999 a política fiscal teve efeito mais contracionista que em 2015. Entretanto, recessão de 1998/99 foi muito mais suave e rápida que a crise atual (Gráfico 1). Neste sentido, não se pode descartar o papel das expectativas autorrealizadoras dos agentes econômicos como fator a intensificar a crise, como constatado em estudo de Roger E.A. Farmer.

Finalmente, a magnitude e a duração dos ajustes macroeconômicos são relativamente pequenas para explicar a profundidade e duração da atual crise econômica. Os fatores que contribuíram para a crise não estão mais presentes: em 2016, o preço das commodities se recuperou e a política fiscal deixou de ser contracionista e a partir de 2017 a política monetária tem sido fracamente expansionista, resultando em moderada expansão do endividamento privado – pelo sistema bancário para pessoas físicas e pelo mercado de capitais para pessoas jurídicas.

A operação Lava Jato

A Operação Lava Jato teve início no final do primeiro trimestre de 2014, pouco antes do início do ciclo recessivo. Em 2015, um Diretor do Instituto de Pesquisa Econômica Aplicada (IPEA) afirmou que a Lava Jato estava relacionada com a recessão do Brasil. No final daquele ano, duas consultorias estimaram que a Lava Jato seria responsável pela maior parte da recessão daquele ano. O PIB da construção, setor que está no epicentro da Operação Lava Jato, caiu 28% entre 2014 e 2015, reforçando a relação entre a Operação e a crise.

Estudo recente publicado pelo Fundo Monetário Internacional (FMI) estima que notícias de corrupção geraram redução do PIB per capita de cerca de 3%, um pouco mais nos países emergentes, em um horizonte de dois anos, o que explicaria quase 40% da queda do PIB per capita ocorrido desde 2014. Bráulio Borges, citando o mesmo estudo publicado pelo FMI, também acredita que, ao menos no curto-prazo, a Operação Lava Jato explique parte relevante da atual crise econômica.

A Operação Lava Jato revelou que, além de sobrepreço nas obras públicas, a corrupção gera uma alocação ineficiente de subsídios e investimentos públicos. Neste sentido, mesmo admitindo os custos de curto-prazo, é possível vislumbrar que o combate à corrupção gere efeitos positivos no longo-prazo ao criar um ambiente de negócios mais competitivo e previsível. Entretanto, tais benefícios esperados só subsistem quando se age na estrita legalidade. Nas palavras do então juiz Sergio Moro “(…) a ação judicial contra a corrupção só se mostra eficaz com o apoio da democracia. É esta quem define os limites e as possibilidades da ação judicial.”. Entretanto, diversos juristas vêm apontando que a as condutas da Operação Lava Jato “(…) fere(m) qualquer sentido de democracia constitucional.”. Para o Ministro do Supremo Tribunal Federal (STF) Gilmar Mendes, os diálogos recentemente revelados entre o então juiz Sergio Moro e procuradores da Lava Jato evidenciam que a Operação Lava Jato feriu regras da magistratura.

Em outras palavras, os benefícios de médio e longo-prazo suplantam os custos de curto-prazo no combate à somente quando resultam em aprimoramento institucional. A previsibilidade das regras do jogo é essencial para o cálculo econômico. Entretanto, desde o início a Lava Jato não precisou seguir regras de casos comuns, com flexibilização de garantias constitucionais com embasamento “jurídico” em princípios vagos como “interesse geral na administração da justiça e na aplicação da lei penal”. Além disso, a Operação foi marcada por impasses entre diferentes órgãos públicos que atrasaram a realização de acordos de leniência, prolongando a crise nas empresas afetadas e, portanto, o processo de perda de valor. Mesmo após a realização do primeiro acordo de leniência que envolveu todos os órgãos de combate à corrupção, há críticas no sentido que esses acordos não teriam cumprido a lei anticorrupção.

Neste sentido, vale mencionar que, após o Mãos Limpas, operação de combate à corrupção que serviu de inspiração à Operação Lava Jato, a Itália tem sido uma das economias menos dinâmicas da zona do euro (Gráfico 9), havendo quem afirme que a corrupção só mudou de forma, pois (o Mãos Limpas) “não promoveu nenhuma melhora na transparência, na prestação de contas nem na capacidade de resposta das instituições políticas italianas.”

Fonte: Banco Mundial

Considerações finais

Ainda há acalorado debate entre economistas sobre as causas da crise econômica iniciada em 2014. Embora tenham algum poder explicativo, os elementos apontados como causas da crise – erros na condução da política econômica do primeiro governo Dilma, queda do preço das commodities em 2014/15, ajuste fiscal e monetário recessivos de 2015 e redução do endividamento privado a partir de 2016 – não são aptas a explicar a magnitude da queda do PIB e a duração da crise. Neste sentido, estudos recentes publicados pelo FMI corroboram diversas estimativas que a Operação Lava Jato tenha contribuído significativamente para a crise no curto-prazo. O combate à corrupção poderia gerar ganhos de médio e longo-prazo se houvesse efetivo aprimoramento institucional. Entretanto, não vejo como sustentar essa hipótese, dado que a Operação Lava Jato dependeu de diversas regras excepcionais, desrespeitando normas constitucionais e infraconstitucionais. Além disso, não houve preocupação com a separação entre empresas e seus controladores corruptos, gerando destruição de valor, que foi agravada pelas disputas de protagonismo entre diferentes setores estatais, que prolongaram e ainda prolongam a crise de diversas empresas. A experiência italiana após o Mãos Limpas reforça a minha crença que os ganhos de longo-prazo podem nunca se materializar.

Fonte: BCB

Fonte: BCB