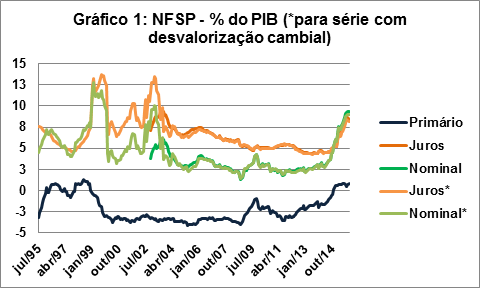

Um dos reflexos da crise econômica é a queda nas receitas públicas o que, combinado com a rigidez na estrutura de despesas estatais, tem contribuído para expressiva deterioração das finanças públicas. Em 2014, o setor público brasileiro teve déficit primário de 0,6% do PIB, algo que não ocorria desde 1997, quando o déficit primário foi de 0,9% do PIB (Vide Gráfico 1)[1]. Enquanto a grande maioria dos economistas tem se dedicado a analisar a evolução do saldo primário[2], relativamente pouca atenção tem sido dada ao aumento expressivo dos juros da dívida pública, que nos doze meses acumulados em novembro de 2015 consumiram 8,6% do PIB, contra 5,5% em 2014 e 4,7% em 2013.

Preliminarmente, cabe apontar que os dados de despesas com juros da dívida pública divulgados mensalmente pelo BCB não são comparáveis com os dados dos anos 90, pois 2009 o BCB calculava os juros incidentes sobre a dívida pública levando em conta o impacto da variação da taxa de câmbio sobre a dívida interna indexada ao câmbio (série com valorização cambial). Como a dívida interna corrigida pela variação cambial praticamente foi eliminada no final da década passada, o BCB passou a desconsiderar o impacto da taxa de câmbio no serviço da dívida interna, passando a divulgar a série “sem desvalorização cambial”. Apesar de não divulgada desde 2009, é possível calcular a carga de juros com desvalorização cambial a partir dos dados da Dívida Líquida do Setor Público (DLSP) publicados mensalmente. Utilizando-se a metodologia antiga, que permite a comparação com o final dos anos 90 e início dos anos 2000, a carga de juros da dívida pública atingiu 8,1% do PIB nos 12 meses encerrados em novembro de 2015, contra 12,5% em 1999 e 12,8% em 2002 (Gráfico 1).

Fonte: BCB (elaboração própria)

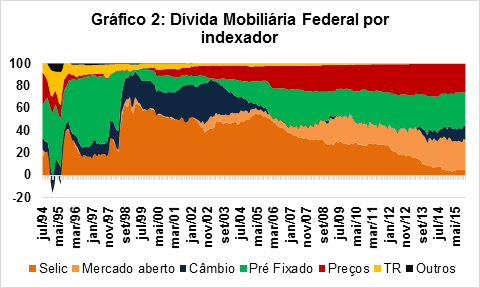

É muito comum que a imprensa não especializada, políticos e críticos da política monetária atribuam a alta na carga de juros da dívida pública ao aumento da taxa Selic, cuja meta está atualmente em 14,25% ao ano. Dentro desta visão, uma queda da taxa Selic permitiria um a redução na carga de juros da dívida pública, contribuindo para o ajuste fiscal. A grande falha deste raciocínio é que ele não leva em conta a mudança na composição da dívida mobiliária federal (DMF) ao longo dos últimos anos: enquanto no final dos anos 90 e início da década passada os títulos indexados à taxa Selic representavam mais da metade da DMF, atualmente não chegam a um terço do total se levarmos em conta o saldo de operações no mercado aberto (Gráfico 2). Por essa razão, o impacto da taxa Selic no custo da dívida pública é significativamente menor que no passado recente.

Fonte: BCB

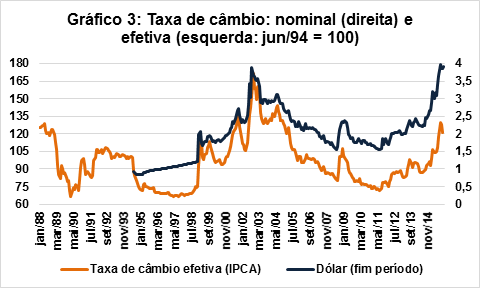

Evidentemente que, com isso, não se quer dizer que a taxa Selic não exerça influência alguma sobre o custo da dívida pública. Por ser a referência para a política monetária, ela influencia na formação da taxa dos títulos pré-fixados e indexados a índices de preços, mas já não é o único determinante do custo da dívida pública brasileira. Adicionalmente, como veremos em seguida, os sucessivos aumentos da taxa Selic ocorridos entre outubro de 2014 e julho de 2015 não explicam sozinhos a magnitude no aumento da carga de juros. De fato, um leitor familiarizado com indicadores da economia brasileira deve ter percebido que os anos de 1999, 2002 e 2015 têm um elemento em comum: foram marcados por expressiva desvalorização cambial (Gráfico 3).

Fonte: BCB

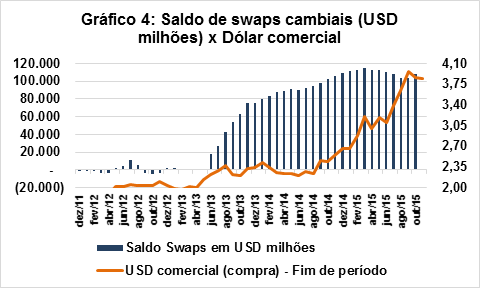

Como se pode observar no Gráfico 2, tanto em 1999, quanto em 2002, parcela expressiva da DMF era corrigida pela taxa de câmbio e, por essa razão, as respectivas maxidesvalorizações cambiais aumentaram diretamente a carga de juros da dívida pública. Em 2014 e 2015 a área azul do gráfico é bem menor e, portanto, o impacto do câmbio sobre o déficit público não decorre de dívida interna indexada ao dólar. A diferença fundamental pode ser encontrada nos contratos de swap cambial realizadas entre o Banco Central e agentes privados. Por meio de tais contratos, o BCB remunera os particulares em função da variação da taxa de câmbio e é remunerado em função da de juros acumulada. Se o câmbio se apreciar ou se a taxa Selic aumentar significativamente, o BCB tem saldo positivo. Caso contrário, o saldo é negativo para o BCB e positivo para os agentes privados. Trata-se de uma forma da Autoridade Monetária intervir no mercado cambial sem utilizar reservas[3] e de ofertar contratos que possibilitam aos agentes privados a obtenção de proteção (hedge) contra a depreciação do real.

Do ponto de vista do balanço patrimonial do Estado brasileiro, ganhos (perdas) patrimoniais com os swaps cambiais são compensados por perdas (ganhos) com as reservas. Por outro lado, as despesas com swaps são contabilizadas na conta de juros, ao passo que o ganho patrimonial com a valorização das reservas não é contabilizado como receita de juros, embora contribua para a queda da dívida líquida do setor público na conta “ajuste metodológico sobre dívida externa”. Como se pode observar no Gráfico 4, o BCB aumentou a oferta de contratos de swap cambial entre meados de 2013 e o início de 2015 e, desde então, tem mantido o estoque de contratos em pouco mais de 100 bilhões de dólares.

Fonte: BCB

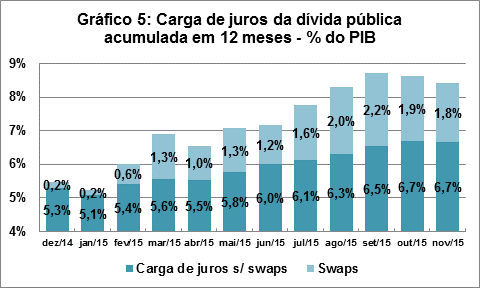

Como a partir do segundo semestre de 2014 o real tem perdido valor, o BCB tem incorrido em fortes perdas com swaps cambiais. De fato, a despesa líquida com swaps cambiais passou de 0,2% do PIB em 2014 para 1,8% do PIB nos 12 meses encerrados em novembro de 2015. Se os swaps cambiais fossem desconsiderados, a despesa com juros teria passado de 5,3% do PIB em 2014 para 6,7% nos 12 meses encerrados em novembro de 2015[4] (Gráfico 5). Em outras palavras, mais da metade do aumento na carga de juros de dezembro de 2014 para novembro de 2015 se deve ao aumento das perdas com swaps cambiais.

Fonte: BCB (elaboração própria)

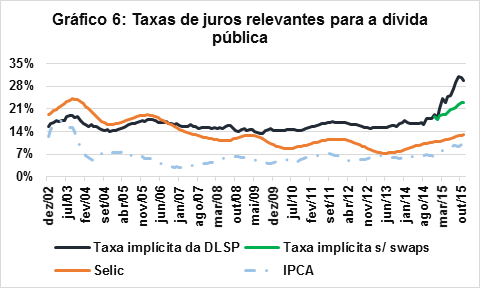

Outra forma de se analisar o custo da dívida pública é pela taxa de juros implícita incidente sobre a Dívida Líquida do Setor Público (DLSP) nos últimos 12 meses. Ela passou de 19,3% em dezembro de 2014 para 27,9% em novembro de 2015. Ao se desconsiderar a despesa líquida com swaps cambiais a partir de dezembro de 2014[5] (linha verde), a taxa implícita da DLSP teria aumentado de 18,7% para 22,6%, o que ainda assim configuraria o valor máximo da série histórica iniciada no final de 2002 (Vide Gráfico 6). O Gráfico 6 também mostra como a queda da Selic por si não é suficiente para tornar a dívida pública mais barata: durante o ciclo que reduziu a taxa Selic para a mínima histórica, em 2012, o custo da dívida pública manteve-se praticamente constante.

Fonte: BCB e IBGE (elaboração própria)

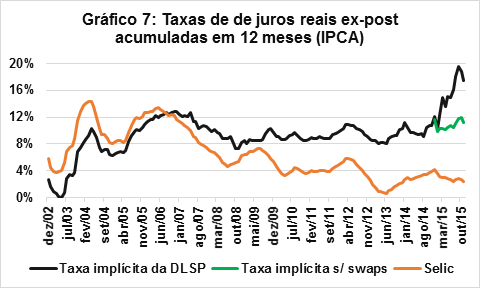

No Gráfico 7, por sua vez, estão representadas a taxa implícita e a Selic reais. Nos onze primeiros meses de 2015, o aumento de 2,2% na taxa Selic foi inferior ao aumento do IPCA, que foi de 6,4% para 10,5%. Interessante observar que o aumento de 4,1% no IPCA foi da mesma magnitude do aumento na taxa implícita da DLSP. De fato, a taxa implícita real da DLSP de novembro de 2015 era praticamente a mesma de dezembro de 2014, ao passo que a taxa Selic real tem caído, um indício de que a inflação é mais importante que a Selic para explicar a recente alta na carga de juros da dívida pública[6].

Fonte: BCB e IBGE (elaboração própria)

Conclusão

Embora preocupante, o aumento na carga de juros da dívida pública de 2015 encontra paralelo com valores de 1999 e 2002 (Gráfico 1), os quais, assim como 2015, foram anos de maxidesvalorizações cambiais (Gráfico 3). Enquanto em 1999 e 2002 a desvalorização cambial aumentou o custo da dívida interna indexada ao dólar, em 2015 a depreciação cambial aumentou as despesas com juros por causa das operações com swaps cambiais (Gráfico 4), os quais responderam por mais da metade da elevação na carga de juros ocorrida no último ano (Gráfico 5).

Ao contrário de um discurso bastante comum, a alta na Selic não é a principal causa do aumento na despesa com juros da dívida pública, o que ocorre tanto pela perda de espaço da Selic como indexador da dívida pública (Gráfico 2), quanto em decorrência das despesas com swaps cambiais (Gráfico 5). Adicionalmente, mesmo se desconsiderarmos a despesa com swaps, o aumento da taxa implícita de juros da dívida líquida do setor público foi menor que a Selic e praticamente igual ao aumento na taxa de inflação (Gráficos 6 e 7). Desse modo, uma eventual queda na taxa Selic teria impactos incertos sobre o custo do endividamento público: como indexador de quase um terço da dívida pública e taxa básica de juros, contribuiria para reduzir o custo da dívida pública. Por outro lado, uma eventual queda na Selic aumentaria expectativas para inflação e a taxa de câmbio, contribuindo para encarecer a dívida pública.

[1] Os indicadores de déficit público analisados neste artigo são elaborados pelo Banco Central do Brasil (BCB) e seguem o critério “abaixo da linha”, com estimativa do déficit a partir de variações no endividamento público. A ideia subjacente é que, excluídas as variações exclusivamente patrimoniais, aumento no endividamento reflete um déficit público ou Necessidade de Financiamento do Setor Público (NFSP). NFSP = Receitas – Despesas. As despesas, por sua vez, são decompostas em Despesas Primária e Despesas com juros da dívida pública. NFSP Primária = Receitas – Despesas primárias. NFSP = Receita – Despesas primárias – Despesas com juros da dívida pública.

[2] Para uma análise rigorosa da evolução do saldo primário nos últimos anos, vide http://www.ipea.gov.br/portal/images/stories/PDFs/TDs/td_2132.pdf

[3] Para uma análise do impacto das operações de swap cambial sobre o mercado de câmbio, vide: SKohlscheen, Emanuel & Andrade, Sandro C. Official interventions trough derivatives: affecting the demand for foreign exchange. Working papers 317, Banco Central do Brasil, 2013.

[4] Se os juros fossem calculados pelo método com desvalorização cambial, nos 12 meses encerrados em novembro de 2015, a carga de juros teria sido de 8,1% do PIB ou 6,4% do PIB se as perdas com swaps cambiais forem desconsideradas.

[5] Fonte: http://www.bcb.gov.br/ftp/infecon/Estatisticasfiscais.pdf

[6] A taxa Selic real esperada também tem caído ao longo do 2º semestre de 2015. No final de julho de 2, a meta para a taxa Selic era de 14,25% e, de acordo com o Boletim Focus, a mediana do IPCA projetado para os 12 meses seguintes era de 5,67%, resultando em uma taxa real de juros de 8,1%. Na última semana do ano, a meta para a taxa de juros era a mesma, mas o IPCA projetado para os 12 meses era de 6,98%, resultando em taxa real de 6,7%.

Muito boa análise! OK que o aumento da Selic explica um 50% do aumento do déficit nominal. Mas se entendo bem o gráfico 5 mais de 80% do total do custo do estoque (como % do PIB) está ligado direta ou indiretamente à Selic – no fim das contas a Selic funciona como base de referência para a rentabilidade de todos os títulos ofertados pelo TN. Uma Selic mais baixa se traduziria automaticamente em prefixados com rentabilidade mais baixa e, muito provavelmente, em maior preço dos títulos atrelados à indices de preços. Nesse sentido não sei se concordo totalmente com a conclusão “uma eventual queda na Selic aumentaria expectativas para inflação e a taxa de câmbio, contribuindo para encarecer a dívida pública.” – vc teria que quantificar cada efeito e verificar o impacto líquido de todos os efeitos duma redução da Selic. Concordo com o efeito sobre a taxa de câmbio mas haveria redução dos custos dos swaps – tem que ver o efeito líquido. Ainda, questionaria os impactos sobre as expectativas de inflação e me atreveria a dizer (ou chutar!) que o impacto sobre o custo do estoque da dívida seria bastante superior ao efeito líqudio da taxa de câmbio, portanto, fazendo um “challenge” à conclusão 🙂

CurtirCurtido por 1 pessoa

Obrigado pelo incentivo, Felipe ! O Gráfico 5 mostra que 80% da carga de juros decorre efetivamente de juros nominais incidentes sobre a dívida pública (os swaps não são bem estoque de dívida pública porque não está definido a priori se há obrigação do BCB ou do particular; por isso uso DMF após swaps porque elas compensam indexadores). A direção da relação Selic x câmbio, Selic x crédito e Selic x inflação é bem previsível. Selic mais baixa deprecia o câmbio, Selic mais alta aprecia câmbio, o que tem impacto inequívoco sobre inflação. O mecanismo de transmissão cambial é o mais forte de todos no regime de metas de inflação brasileiro. A relação Selic x crédito é mais fraca, pois: 1. Ao contrário do que dizem, a Selic tem influência sobre crédito, apesar de fraca: 1a. No segmento livre, como os spreads são altos, boa parte é seleção adversa, cuja demanda é inelástica ao aumento marginal que ocorre quando Selic aumenta. Mas crédito para empresas prime e empréstimos consignados são bem sensíveis à Selic; 1b. No segmento direcionado, a influência da Selic se dá pelo funding: quando aumenta a Selic, há fuga de recursos da poupança para fundos, Tesouro Direto CDB, LCA, LCI etc. Por isso, aumento da Selic tende a diminuir oferta de crédito agrícola e imobiliário. Tendo esse efeito sobre câmbio e demanda, é evidente que Selic tem relação com inflação, o que é percebido pelos agentes econômicos e, portanto, atua sobre expectativas. Dito isso, não vejo como uma queda da Selic (ou um não aumento quando há pressões inflacionárias adicionais – algo que estamos vivendo no momento) não aumente expectativas de inflação. Claro que como qualquer política macroeconômica, essa tem eficácia marginal decrescente, o que demanda um raciocínio de otimização. Por essa razão, os regimes de meta de inflação não costumam trabalhar com ano calendário, mas com horizonte de dois anos. Apesar da gritaria, é exatamente isso que o BCB tem feito no último trimestre do ano: câmbio se depreciou, IPCA veio maior que esperado e Selic se manteve (a propósito, os clamores da esquerda pela baixa da Selic vão produzir efeito oposto: COPOM vai ter que afirmar sua autonomia subindo a Selic no primeiro trimestre; antes era bem possível que a votação fosse dividida e o discurso anti-inflação conviesse com manutenção da Selic). Dito isso, não vejo como uma queda da Selic não produza três efeitos diretos bem claros: 1. Piora do resultado com swaps; 2. Diminuição do custo com LFTs e do custo com operações compromissadas; 3. Aumento das expectativas de inflação, encarecendo as NTNs (25,6% da DMF). Não vejo o impacto sobre as LTNs tão claro quanto você porque, se de um lado a Selic exerce influência baixista sobre os juros dos títulos pré, de outro aumenta a expectativa de juros futuros em decorrência de maior expectativa de inflação. Daí a dúvida que eu coloco no meu post. Eu não disse nem que a queda da Selic iria baratear a dívida pública (e 2012-13 é uma evidência que, se não for percebida como duradoura, a queda da Selic não resulta em queda do custo da dívida pública), nem que a queda da Selic não baratearia a dívida pública. Meu palpite (e aí é palpite sem qualquer econometria) é que, ceteris paribus (ou seja, com a continuidade do desequilíbrio fiscal e grau excessivo de indexação da economia), uma queda expressiva da Selic apenas reduziria o custo da dívida pública na margem, mais levaria a uma complicada dispersão de expectativas inflacionárias. E aí sou bem radical: não se pode aceitar inflação da atual magnitude por muito tempo, pois ela adquire um componente inercial muito forte. Finalmente, meu raciocínio não leva em conta o mix que considero ideal de ajuste: uma política fiscal muito restritiva (de choque, com superávit primário de 2,5% no PIB neste ano e 4% em 2018) que leve a uma quebra de expectativas e abra espaço para uma política monetária inovadora. Como a direita se apegou à mentira que a carga tributária é de 36% do PIB e como a esquerda insiste em negar desequilíbrio estrutural da previdência, não vejo a possibilidade desse choque na política fiscal. Daí meu ceticismo quanto à queda de juros da dívida pública com queda na Selic.

CurtirCurtir

Excelente, muito obrigado.

Sobre a questão da dívida vi que vc fez um breve comentário sobre a Auditoria Cidadã no FB.

Há vários comentários de economistas que apontam a confusão daquele gráfico em Pizza sobre o pagamento da dívida ser quase 50% do orçamento e que na realidade aquilo é um erro que mistura rolagem da dívida com pagamento da dívida.

Por outro lado alguns textos da Auditoria apontam estratagemas contábeis para inflar a dívida com questões ilegais. aqui nesta URL fica claro o argumento do movimento: http://www.diplomatique.org.br/artigo.php?id=1961

Já uma outra turma do Mercado Popular fez um post que viralizou e argumenta que não há nada de errado com a dívida, só com o governo que não a paga e por isso ela cresce. http://mercadopopular.org/2015/10/faca-aqui-sua-auditoria-da-divida-publica/

Eu percebi que há muita confusão nisto tudo. Afinal há estratagemas para burlar a contabilidade governamental e colocar coisas indevidas? Há um erro crasso da Auditoria? Como fica isso?

CurtirCurtir

Diogo, eu não concordo nem com os argumentos da Auditoria Cidadã, nem com os do Mercado Popular. No primeiro, há uma deficiência na interpretação do impacto da política monetária e cambial na dívida pública. No segundo, uma visão simplória de dívida pública como reflexo exclusivo de déficits públicos passados. Nos próximos dias publicarei alguns textos criticando os aspectos mais problemáticos da Auditoria Cidadã. O primeiro texto eu acabo de publicar: https://wordpress.com/read/post/feed/39389276/903389455

CurtirCurtir

Muito bom você criar o blog, Rafael! É bom que se aproveite os dois ambientes, este e o do Facebook. Quase não tem custo extra pra você, o trabalho me parece ser praticamente o mesmo.

O gráfico da composição da dívida pública é muito bom…

1) Por que a diminuição das LFTs e aumento das compromissadas desde 2007? Tem alguma diferença de custo?

2) Sempre vejo o Nakano, nas colunas do Valor, criticando o Banco Central por fazer muita política monetária indexada à Selic e não tanto com as LTNs e NTNs. Em que medida isto acontece e o que justifica esta escolha de política monetária? Essa pergunta foge um pouco, mas é uma curiosidade antiga minha. Se a resposta for longa, pode ficar só como recomendação de artigo mesmo!

CurtirCurtir

Obrigado pelo retorno, Braz. Conto com sua participação e críticas. Com relação às suas perguntas: 1. O aumento das operações compromissadas tem diversas causas, mas a principal dela é que, para impedir que o acúmulo de reservas expanda excessivamente a base monetária, o BCB tem que enxugar liquidez do mercado por meio das operações compromissadas; 2. Sou favorável à proposta do Nakano. As LFTs perderam participação na dívida pública porque o Tesouro Nacional objetivou ter uma administração da dívida pública mais independente da política monetária. Agora é o momento de fazer alteração semelhante na política monetária. Operações compromissadas plenamente indexadas tornam a execução das operações de mercado aberto bem mais fácil, mas diminuem a eficácia da política monetária.

CurtirCurtir