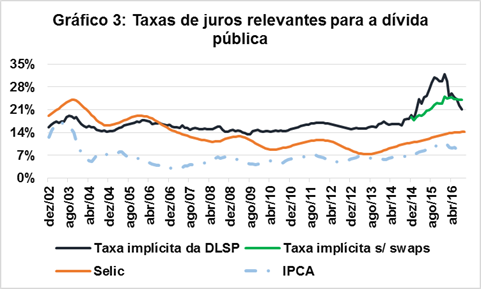

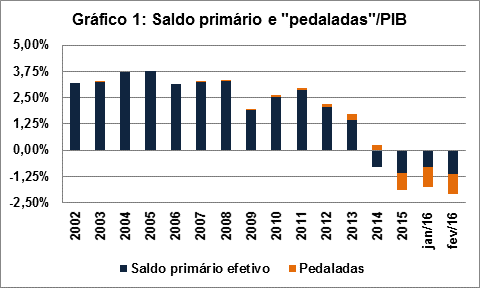

O debate sobre a recessão iniciada em 2014 está centrado na crise fiscal e no aumento da dívida pública. Entendo que diversos aspectos do debate sobre a deterioração fiscal, como as pedaladas, aportes do Tesouro Nacional no BNDES e o expressivo aumento da carga de juros, são mais sintomas que causas da crise econômica. Para diversos economistas, o ciclo de endividamento privado é uma das causas mais importantes da atual crise econômica.

- Visão geral

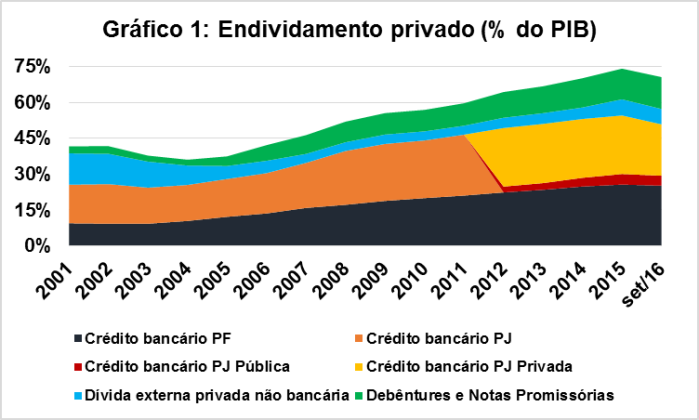

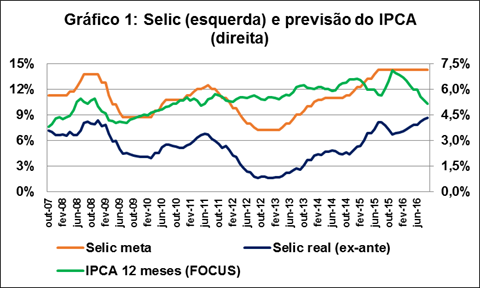

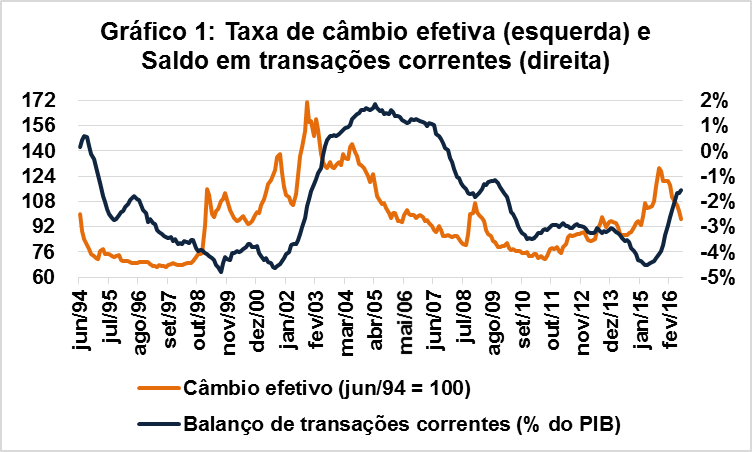

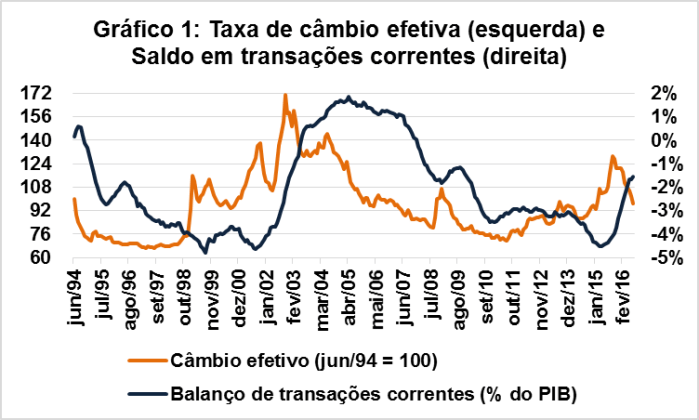

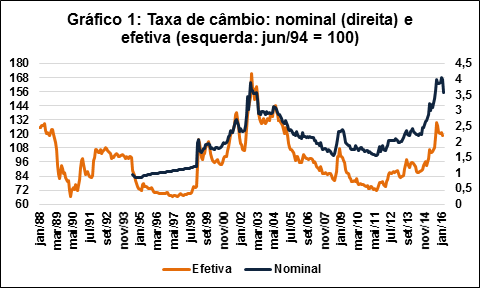

O saldo de crédito bancário interno, dívida externa do setor privado não financeiro e o estoque de debêntures e notas promissórias depositadas na Cetip e CBLC aumentou de 36% do PIB em 2004 para 66,5% do PIB em 2014. Em 2015, o estoque de dívidas privadas aumentou para 69,7% do PIB, em grande medida devido à depreciação cambial, que aumentou o valor em reais da dívida externa, e ao aumento da Selic, que aumentou o valor das debêntures já emitidas. Um aspecto interessante é observar que, ao longo da série, o mercado de capitais interno ganhou espaço antes ocupado pelo endividamento externo. Ao longo de 2016, tem se verificado uma desalavancagem acelerada, com queda do estoque de dívidas do setor privado 66,4% do PIB em setembro de 2016 (Gráfico 1).

Fonte: BCB, Cetip e BM&FBOVESPA

Com relação ao Gráfico 1, é importante observar que de 2001 a 2011 a série do BCB não distingue o crédito bancário para pessoas jurídicas (PJ) de direito público e privado. Em 2012, o endividamento de PJs de direito público era de 2,5% do PIB (9,1% do endividamento das PJs) e entre outubro de 2015 e setembro de 2016, o endividamento de PJs de direito público tinha aumentado para 4,2% do PIB (16,2% do endividamento bancário das PJs). Deste modo, nem toda a área laranja corresponde ao endividamento privado.

- A dualidade do mercado de crédito

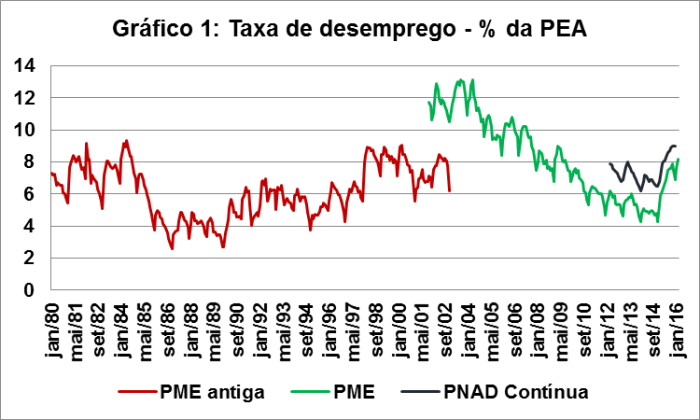

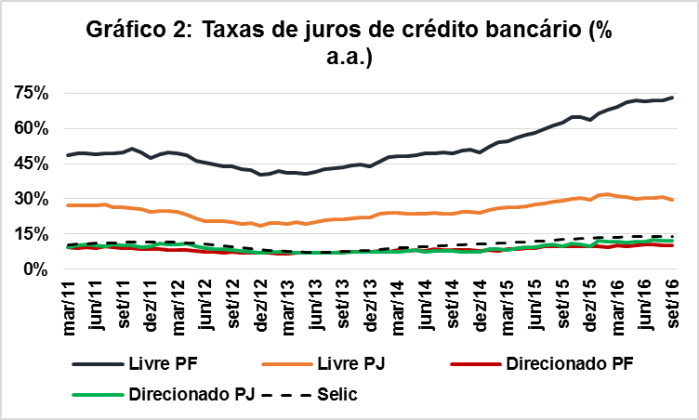

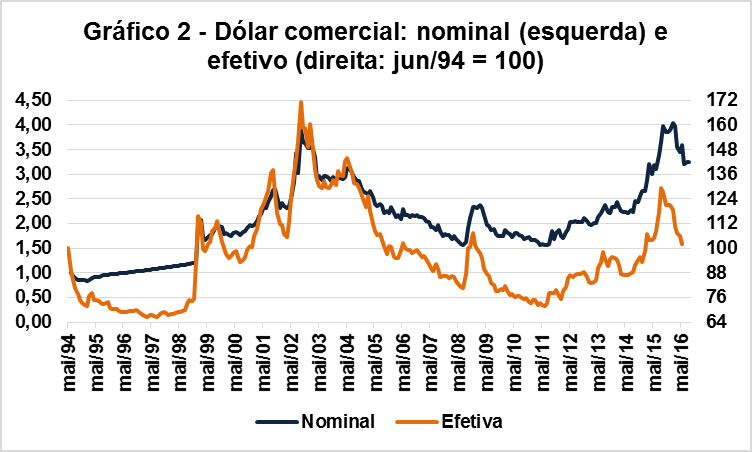

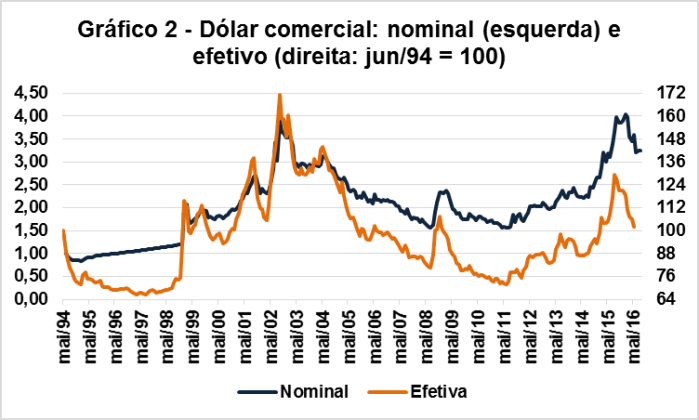

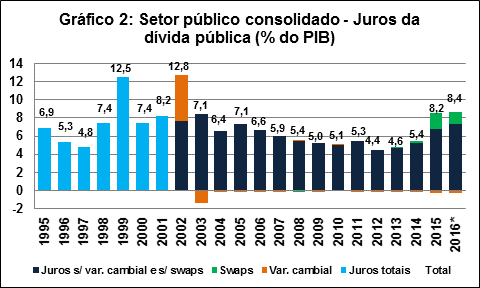

Para uma análise adequada do mercado de crédito brasileiro, é necessário compreender a distinção entre o semento livre e o segmento direcionado – atualmente, 50,3% do estoque de crédito é direcionado. São exemplos de crédito do segmento livre o crédito consignado, o financiamento de veículos, cartão de crédito (à vista, parcelado e rotativo), capital de giro e cheque especial. No segmento livre, as taxas de juros costumam ser significativamente maiores que a taxa Selic e algumas modalidades chegam a ter taxas de juros anuais de três dígitos. No segmento direcionado, há maior grau de regulação estatal, com a determinação de que percentuais mínimos de algumas fontes de captação sejam direcionados para atividades pré-determinadas. São exemplos de crédito direcionado os empréstimos realizados pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES), o financiamento imobiliário, o financiamento agrícola e o microcrédito. O crédito direcionado possui prazos maiores e taxas de juros significativamente mais baixas que o livre. Em setembro de 2015, a taxa de juros média anual do crédito direcionado era de 10,4% para pessoas físicas (PFs) e 12,0% para PJs – ambos menores que a Selic acumulada nos últimos 12 meses, 14,2%. Já o custo médio anual do crédito no segmento livre era de 73,3% para PFs e 29,8% para PJs (Gráfico 2).

Fonte: BCB

Embora seja mais vantajoso do ponto de vista dos tomadores, o crescimento do crédito direcionado tem limites objetivos nas fontes de captação de poupança vinculadas com essas modalidades de empréstimos. Os saldos do Fundo de Garantia do Tempo de Serviço (FGTS), do Fundo de Amparo ao Trabalhador (FAT) e da caderneta de poupança dependem do comportamento da massa salarial, que têm caído em termos reais devido à recessão. Segundo, aumentos da taxa Selic, como os que ocorreram entre 2013 e 2015, diminuem a atratividade da caderneta de poupança frente a outras aplicações financeiras. Finalmente, a Selic mais alta torna as captações via Letras de Crédito Agrícola (LCA), Letras de Crédito Imobiliário (LCI) e debêntures mais onerosas. Portanto, as fontes de funding do crédito direcionado são pró-cíclicas, ou seja, tendem a se reduzir em momentos de desaceleração econômica e recessão, e são pouco competitivas frente a outros instrumentos de captação bancária.

Quadro 1: Principais modalidades de crédito direcionados e fontes de funding

| Poupança compulsória | Poupança voluntária | Captação de mercado | |

| Crédito rural | Caderneta de Poupança | LCA | |

| Financiamento imobiliário | FGTS | Caderneta de Poupança | LCI |

| BNDES | FGTS / FAT | Debêntures | |

| Massa salarial | Massa salarial; Taxas de juros | Taxas de juros |

Fonte: Elaboração própria

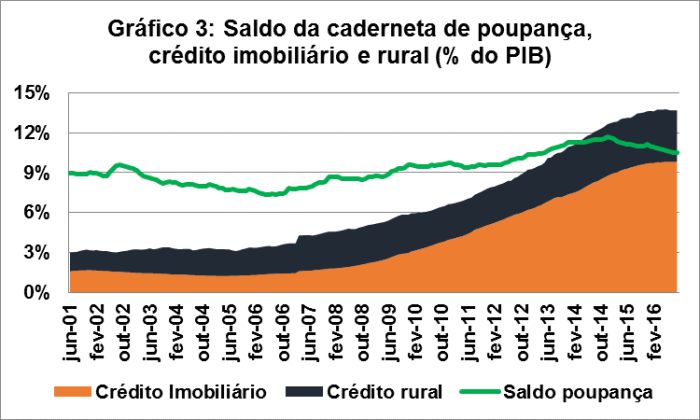

Na década passada, essas limitações não eram relevantes para o crédito direcionado a partir de recursos da caderneta de poupança. Conforme se pode observar no Gráfico 3, a combinação de forte expansão do crédito direcionado após a crise de 2008 com os saques recordes na poupança desde 2015 resultaram no esgotamento da expansão do crédito direcionado a partir de recursos da caderneta de poupança.

Fonte: BCB

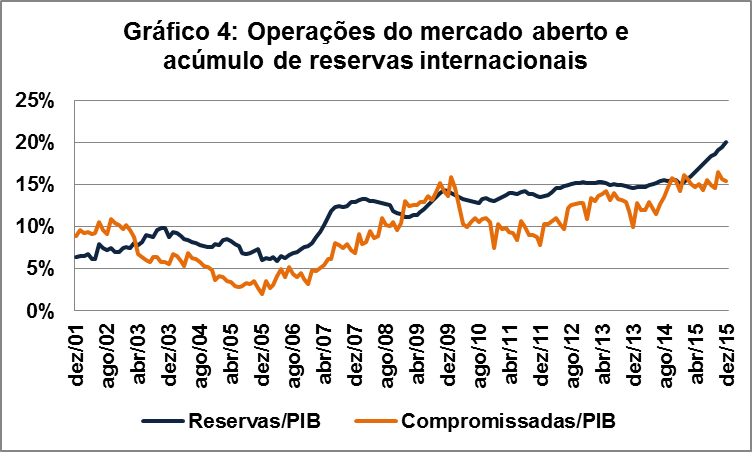

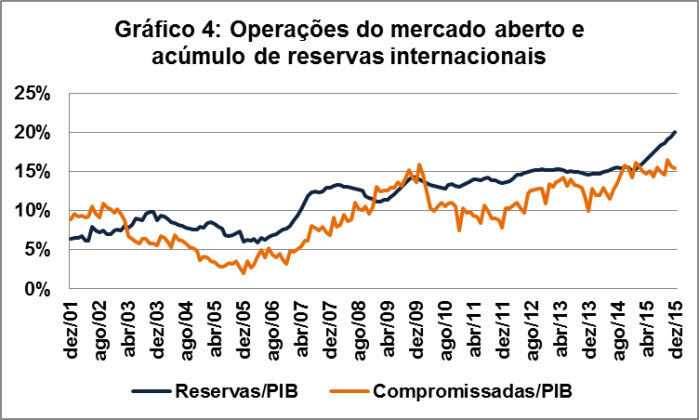

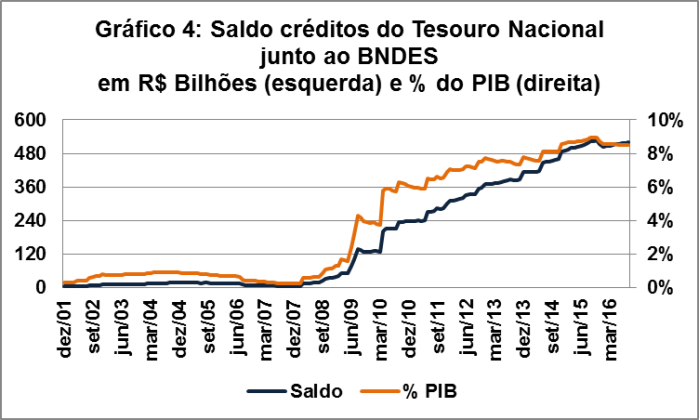

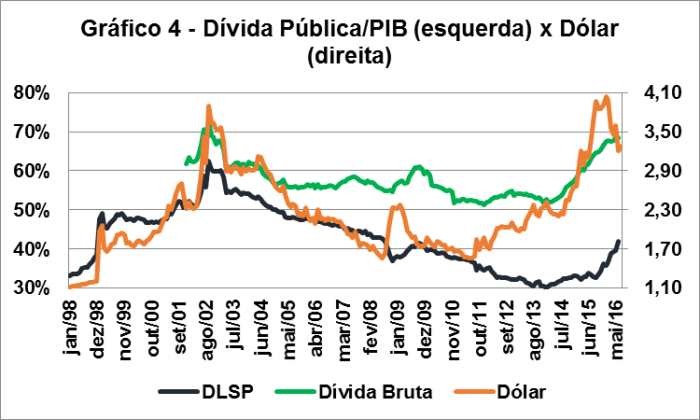

Já as fontes de recursos para os desembolsos do BNDES davam sinais de esgotamento antes da crise de 2008. Por essa razão, o Tesouro Nacional já complementava as fontes tradicionais de captação do BNDES. Após a crise de 2008, o Tesouro Nacional aumentou a magnitude desses aportes, cujo saldo foi de 1,1% do PIB em 2008 para 8,6% do PIB em 2014 (Gráfico 4). Por meio deste mecanismo, o Tesouro Nacional emite títulos para o BNDES, expandindo a dívida pública bruta, mas sem aumentar a Dívida Líquida do Setor Público (DLSP), pois o Tesouro Nacional se torna credor do BNDES. Isso tem um custo fiscal elevado, resultado da diferença entre a taxa de captação do Tesouro Nacional, um pouco maior que a Selic, e Taxa de Juros de Longo Prazo (TJLP), indexador da dívida do BNDES com o Tesouro Nacional. Quanto maior a diferença entre a Selic e a TJLP, maior o custo fiscal dos aportes do Tesouro Nacional no BNDES. Atualmente, a dívida do BNDES com o Tesouro Nacional é de R$ 521 bilhões (8,5% do PIB). Devido à diferença entre a Selic (14% ao ano) e a TJLP (7,5% ao ano), isso resulta em um custo anual para o Tesouro Nacional de no mínimo R$ 34 bilhões. Por essa razão, é pouco viável uma expansão indefinida dos aportes do Tesouro no BNDES[1].

Fonte: BCB

Quadro 2: Crédito direcionado em setembro de 2016 (% do PIB)

| PJ | PF | Total | (% do Total) | |

| Rural | 1,3% | 2,6% | 3,9% | 15% |

| Imobiliário | 1,2% | 8,6% | 9,8% | 38% |

| BNDES | 9,4% | 0,8% | 10,2% | 40% |

| Microcrédito | 0,1% | 0,1% | 0% | |

| Outros | 1,5% | 0,0% | 1,6% | 6% |

| Total | 13,4% | 12,1% | 25,5% | 100% |

Fonte: BCB

- Periodização do Ciclo de crédito

4.1 Desalavancagem após a estabilização monetária: Final dos anos 90 a 2003

Nos anos 90, a integração financeira do Brasil aos mercados financeiros internacionais e a estabilização inflacionária impulsionaram o endividamento privado externo das empresas não financeiras e bancos. Com as crises cambiais de 98/99, 2001 e 2002, o setor privado iniciou um processo de redução do endividamento que perdurou até 2003 para as pessoas físicas e 2004 para as pessoas jurídicas. O endividamento do setor privado não financeiro[2] passou de 41,7% do PIB em 2001 para 37,7% do PIB em 2003. O fator mais importante para explicar essa queda foi a redução do endividamento externo do setor privado não financeiro, que caiu de 13,1% do PIB (2001) para 8,1% do PIB (2004). Um reflexo disso foi a queda da taxa de investimentos, que foi de 18,2% do PIB em 1998 para apenas 16,9% do PIB em 2003.

4.2 Boom de commodities, reformas microeconômicas e aumento do endividamento interno: 2004 a 2008

No início do governo Lula, foram feitas reformas microeconômicas que contribuíram para fortalecer as garantias bancárias e, com isso, aumentar a oferta de crédito interna e diminuir os spreads bancários:

– Crédito consignado em folha de pagamentos e INSS (Lei 10.820/03) – em setembro de 2016, o saldo do crédito consignado foi de 4,7% do PIB;

– Patrimônio de afetação em incorporações imobiliárias e instrumentos de captação de recursos para o mercado imobiliário (Lei 10.931/04) – o saldo de crédito imobiliário aumentou de 1,3% do PIB na época da publicação da Lei para 9,8% do PIB em setembro de 2016;

– Nova lei de Falências (Lei 11.101/05), que tornou a execução de garantias creditícia mais ágil[3], impulsionando arrendamento mercantil e financiamento de bens. O financiamento de veículos, por exemplo, chegou a representar 6,6% do PIB no final de 2008.

Neste período também houve o boom de commodities e a progressiva queda na taxa Selic, fatores que contribuíram para a redução no endividamento externo do setor privado não financeiro, que representava apenas 3,6% do PIB no final de 2008. Já o endividamento bancário das pessoas físicas aumentou para 17,2% do PIB, o endividamento bancário das pessoas jurídicas para 22,5% do PIB e o estoque de debêntures e notas promissórias registrados na Cetip e BM&FBOVESPA foi para 8,6% do PIB, contra apenas 2,5% do PIB em 2004. Neste período, as empresas de maior porte substituíram a dívida externa por emissão de debêntures no mercado de capitais brasileiro.

No período, o PIB cresceu em média 4,8% ao ano, contra 2,1% ao ano no quinquênio anterior. A taxa de investimentos teve aumento expressivo, indo de 16,9% do PIB (2003) para 21,6% do PIB (2008).

4.3 Estagnação do crédito no segmento livre e expansão das outras fontes de financiamento: 2009 a 2014

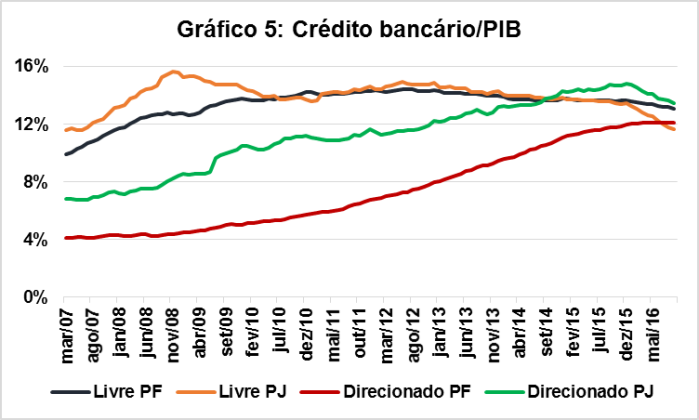

Uma das consequências imediatas da crise financeira internacional foi empossar a liquidez, travar o mercado de crédito e derrubar as taxas de juros para próximo de zero nos países desenvolvidos. No Brasil, apesar das mudanças nos requerimentos compulsórios e queda na taxa Selic, o crédito no segmento livre ficou praticamente estagnado, crescendo de 26,8% do PIB (dez/08) para 27,7% do PIB (dez/14). Isso ocorreu exclusivamente devido ao aumento no endividamento de pessoas físicas, de 12,7% do PIB (dez/08) para 13,8% do PIB (dez/14), que compensou a queda das pessoas jurídicas, de 15,5% do PIB (dez/08) para 13,8% do PIB (dez/14). O aumento do endividamento privado ocorreu devido ao crescimento do crédito direcionado, que cresceu de 12,9% do PIB (dez/08) para 25,3% do PIB (dez/14). O aumento do crédito direcionado se deu tanto entre PF quanto PJ, ainda que o aumento do endividamento das pessoas jurídicas tenha sido menos intenso (Gráfico 5).

Fonte: BCB

O Tesouro Nacional foi fundamental para dar suporte à expansão do crédito direcionado devido aos limites intrínsecos à expansão deste tipo de crédito em meio à desaceleração econômica que se verificou após a crise de 2008. Neste sentido, além dos aportes do Tesouro Nacional no BNDES (Gráfico 4), houve aumento de subsídios ao crédito agrícola, ao financiamento imobiliário à população de renda média e baixa (Minha Casa, Minha Vida) e ao Programa de Sustentação dos Investimentos (PSI) – o atraso no pagamento destes subsídios foi o cerne do debate sobre as pedaladas fiscais, que motivaram o parecer do TCU pela rejeição das contas do executivo federal em 2014 e a quitação, em dezembro de 2015, dos passivos gerados em anos anteriores[4].

O aumento da liquidez internacional contribuiu para o endividamento externo, que aumentou de 3,6% do PIB (dez/08) para 4,5% do PIB (dez/2014). Internamente, a taxa Selic em níveis historicamente baixos impulsionou aumento do endividamento das empresas em debêntures e notas promissórias, que passou de 8,6% do PIB (dez/08) para 12,2% do PIB (dez/14).

Entre 2009 e 2014, o PIB teve desaceleração expressiva em relação ao período anterior, crescendo em média 2,7% ao ano. Além disso, a participação da indústria no PIB caiu de 23,1% em 2008 para 20,6% do PIB em 2014. Ainda assim, graças à expansão do crédito direcionado amparada pelo Tesouro Nacional, a taxa de investimentos se manteve acima de 20% do PIB durante o período, encerrando 2014 em 20,9% do PIB.

4.4 Crise fiscal, desalavancagem e depressão econômica: a partir de 2015

A partir de 2014 e com mais intensidade em 2005, formou-se uma tempestade perfeita sobre a economia brasileira:

– Queda da arrecadação real da União[5];

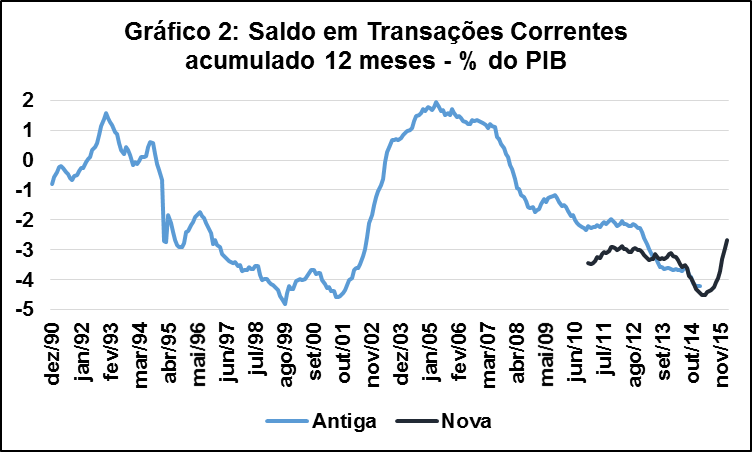

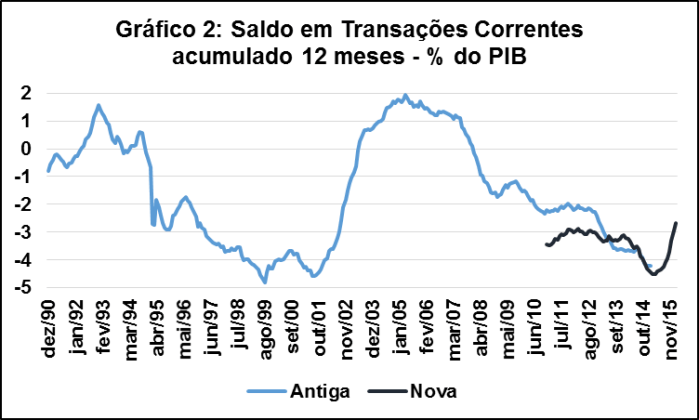

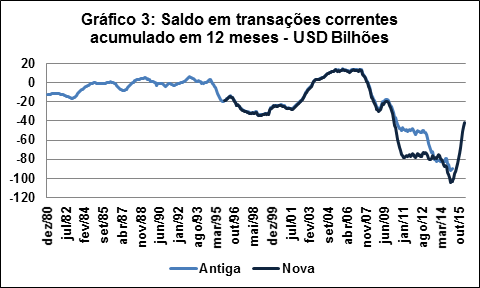

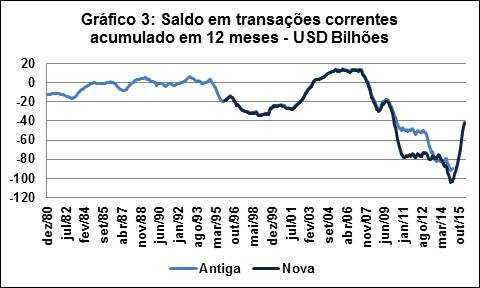

– Aumento do déficit em transações correntes de 3,0% do PIB em 2013 para 4,3% do PIB em 2014, apesar da forte desaceleração do PIB, que saiu de crescimento de 3% em 2013 para apenas 0,1% em 2014, gerando pressões por desvalorização cambial;

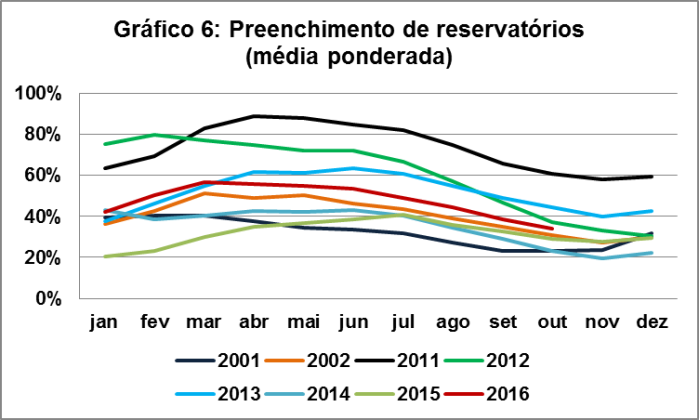

– Esvaziamento dos reservatórios das hidrelétricas para níveis historicamente baixos (Gráfico 6), gerando risco real de racionamento de energia elétrica e a necessidade de elevação das tarifas;

Fonte: Operador Nacional do Sistema Elétrico (ONS)

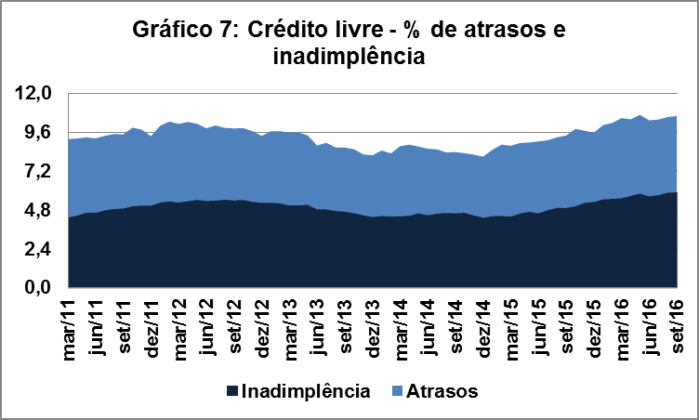

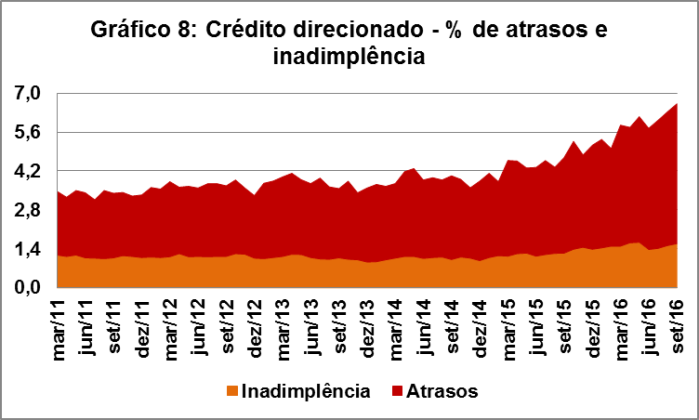

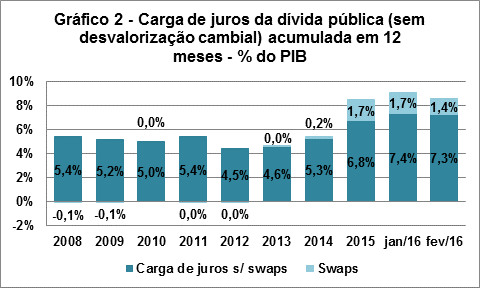

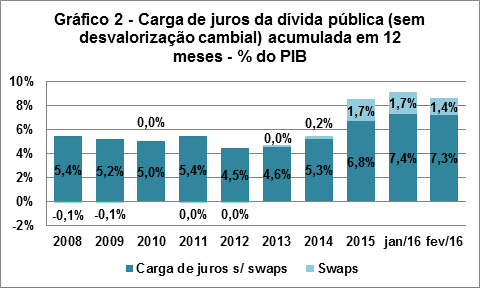

Para mitigar a queda da arrecadação e os efeitos inflacionários da depreciação cambial combinada com aumento do custo da energia elétrica, em 2015 a Fazenda iniciou um processo de ajuste fiscal e o Banco Central intensificou o aperto da política monetária iniciado em 2014, levando a Selic para o maior patamar em uma década[6]. O crédito direcionado, que havia sustentado a expansão no pós-crise, teve seu funding estrangulado por redução de subsídios, encerramento dos aportes do Tesouro Nacional no BNDES, queda da massa salarial e diminuição da atratividade da caderneta de poupança frente a outras aplicações financeiras. Além disso, a própria recessão aumentou a inadimplência e os atrasos no pagamento do crédito tanto nos segmentos livre (Gráfico 7), quanto direcionado (Gráfico 8). No segmento livre, o ajuste se deu principalmente pelo aumento das taxas de juros (Gráfico 2), ao passo que no segmento direcionado, com taxas de juros reguladas, o resultado foi interromper a expansão dos empréstimos (Gráfico 5). O saldo do financiamento de veículos, que chegou a 6,6% do PIB em 2008, caiu para apenas 2,8% do PIB em setembro de 2016, menor valor da série histórica iniciada em março de 2007.

Fonte: BCB

Fonte: BCB

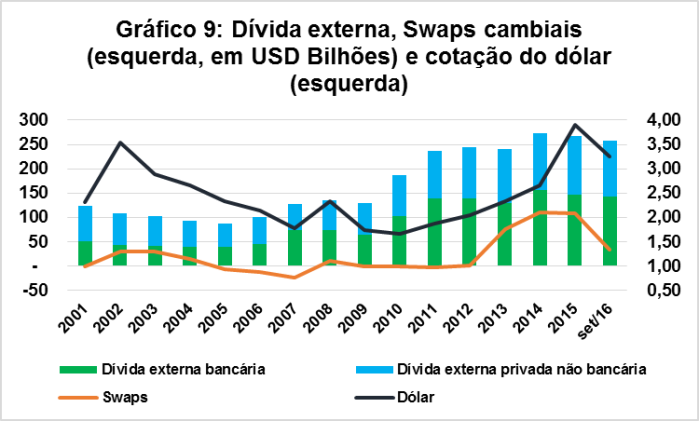

Entre dezembro de 2014 e setembro de 2016, o setor privado não financeiro reduziu a dívida externa em USD 2,1 bilhões, mas, devido à depreciação cambial, a dívida externa do setor privado não financeiro aumentou de 4,8% para 6,4% do PIB. Algo análogo ocorreu no mercado de capitais devido ao aumento da Selic: no mesmo período, o estoque de debêntures aumentou em R$ 129,1 bilhões, sendo apenas R$ 40,6 bilhões decorrentes de emissões primárias.

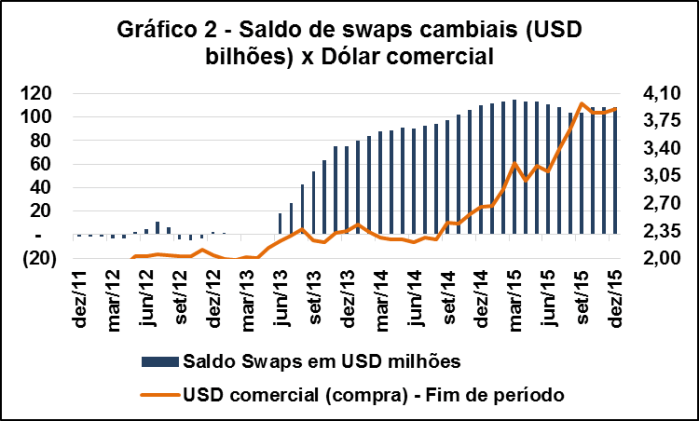

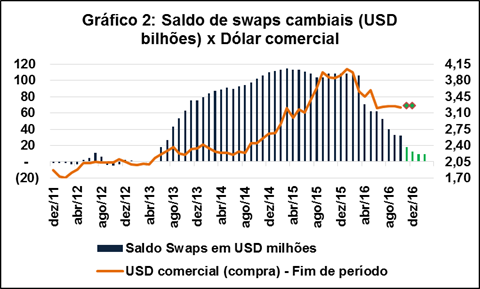

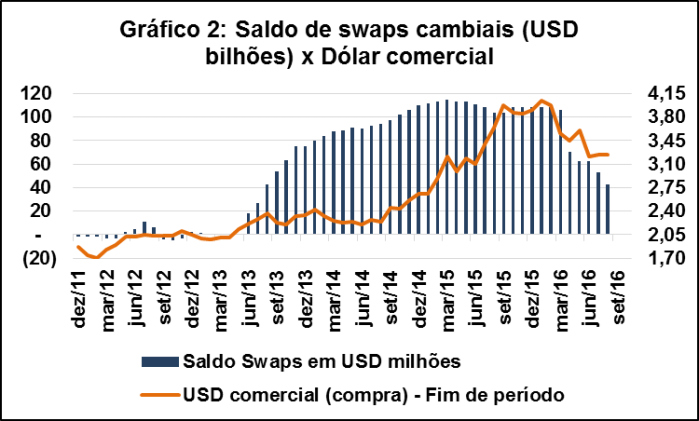

Cabe ressaltar que parte das perdas que resultaram da depreciação cambial foi compensada pelos swaps cambiais emitidos pelo BCB. Entre dez/08 e dez/14, a dívida externa do setor privado financeiro e não financeiro aumentou em USD 137,3 bilhões, enquanto a exposição de swaps cambiais emitidos pelo BCB aumentou em USD 97,8 bilhões. Em 2015, a maxidesvalorização cambial aumentou a dívida externa privada dos bancos e do setor não financeiro em R$ 315,6 bilhões, o que foi parcialmente compensado com o prejuízo de R$ 102,6 bilhões do BCB com swaps cambiais. Neste sentido, os swaps cambiais ajudaram a mitigar o impacto negativo da depreciação cambial sobre o custo do endividamento externo de empresas não financeiras e bancos, exercendo papel de estabilizador sistêmico. Ainda assim, a maioria dos analistas econômicos tem dado uma ênfase excessiva no custo fiscal e na influência dos swaps na taxa de câmbio, apesar de estudo recente concluir que apenas intervenções inesperadas do BCB influenciam na taxa de câmbio[7] e os swaps terem gerado prejuízo acumulado de apenas R$ 22,5 bilhões, menos de 0,5% do PIB, entre 1/1/2008 a 21/10/2016.

Fonte: BCB

Em 2015 o PIB caiu 3,8% há expectativa de outra queda do PIB superior a 3% em 2016. Entre o segundo semestre de 2015 e o primeiro semestre de 2016, a taxa de investimentos caiu para 16,1% do PIB, a menor desde 1995.

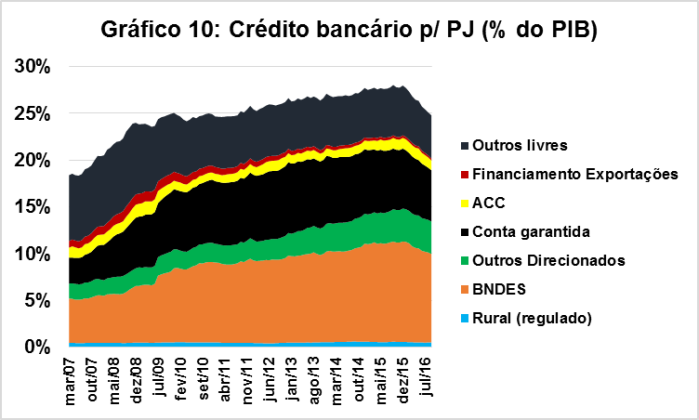

- A dívida bancária das pessoas jurídicas

Conforme se pode observar no Gráfico 10, até a crise de 2008 havia tendência de aumento do endividamento das PJs tanto no segmento livre, quanto no direcionado. Entre 2009 e meados de 2015, houve diminuição do endividamento no segmento livre e aumento no direcionado. A partir de meados do ano passado e com mais intensidade neste ano, há tendência de queda acentuada no endividamento de PJs nos dois segmentos: em setembro de 2016, o saldo de endividamento bancário das PJs do setor privado era de 21,5% do PIB, menor valor da série iniciada em 2012.

Fonte: BCB

- A dívida bancária das pessoas físicas

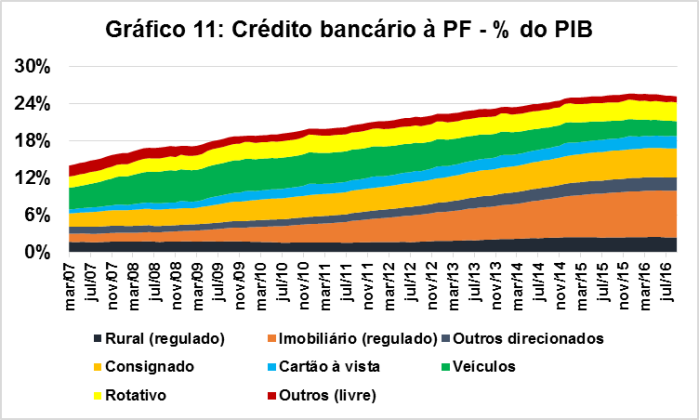

Diferentemente das empresas, o endividamento das famílias aumentou tanto no segmento livre quanto no direcionado após crise de 2008 e só começou a cair em 2016. O endividamento das famílias aumentou tanto em modalidades mais baratas, como financiamento imobiliário, rural, consignado, cartão de crédito à vista e veículos, quando no crédito rotativo, que costuma ter taxas de juros anuais de três dígitos. No segmento livre, o financiamento de veículos tem caído como proporção do PIB desde 2009 e desde meados de 2014 bate sucessivos recordes negativos, atingindo, em setembro de 2016, o menor valor em uma década. Já os financiamentos rotativos, expressivamente mais caros, encontram-se em torno de 3% do PIB desde o final de 2014 (Gráfico 11).

Fonte: BCB

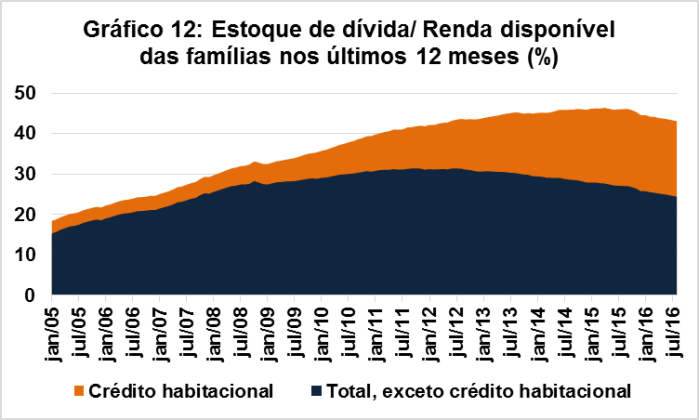

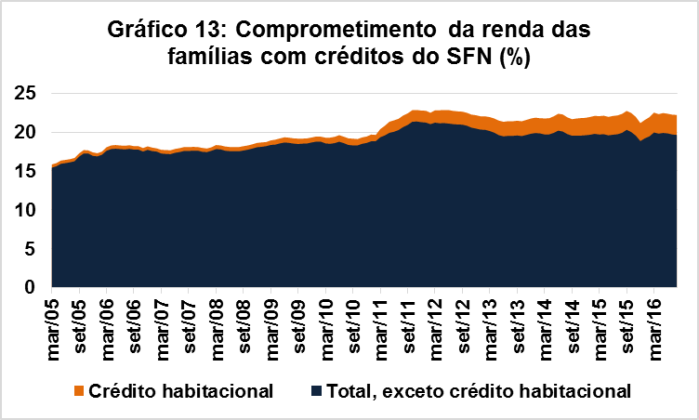

O aumento no endividamento em crédito rotativo em ambiente de forte aumento das taxas de juros no segmento livre (Gráfico 2) explica porque, a despeito da brutal redução das dívidas bancárias não relacionadas ao financiamento imobiliário (Gráfico 12), o comprometimento da renda das famílias com dívidas no âmbito do Sistema Financeiro Nacional (SFN) está relativamente estável desde 2013 (Gráfico 13).

Fonte: BCB

Fonte: BCB

Considerações finais

No início da década passada, uma série de reformas microeconômicas fortaleceram as garantias bancárias e impulsionaram o crédito bancário interno. Em geral, às pessoas de menor risco são ofertadas linhas de crédito com garantias (crédito direcionado, consignado e veículos), enquanto a maior parte da oferta de crédito sem garantias (p. ex. cheque especial e rotativo do cartão de crédito) é voltada para clientes de alto risco (seleção adversa). A partir da crise de 2008, o crescimento do crédito passou a depender do segmento direcionado, fortemente dependente de subsídios do Tesouro Nacional. Com a crise fiscal iniciada em 2014, o modelo vigente de aumento do crédito no segmento direcionado se esgotou.

Adicionalmente, com a queda das taxas de juros internas em meados da década passada, o mercado de capitais interno passou a ocupar parte do espaço dos empréstimos externos para o financiamento das empresas de maior porte. A partir de 2014, a elevação dos juros e a depreciação cambial aumentaram expressivamente os custos financeiros das empresas, o que seria ainda mais intenso não fossem as intervenções do BCB por meio da oferta de swaps cambiais.

Com lucros em queda[8], aumento no custo financeiro das debêntures e da dívida externa e juros bancários em alta, as empresas têm reduzido investimentos para diminuir o grau de endividamento, agravando a recessão. Já as famílias, que nos últimos anos se endividaram principalmente em financiamentos imobiliários, compensam momentaneamente a queda nos rendimentos recorrendo ao crédito rotativo, com taxas muito altas. A maior carga financeira incidentes sobre o setor privado, por sua vez, agrava a recessão, resultando no aumento dos índices de inadimplência e atrasos. No curto-prazo, os bancos têm respondido por meio do racionamento de crédito e aumento de taxas de juros, o que agrava ainda mais o sobreendividamento dos agentes privados. Se a atual situação se prolongar, a crise econômica irá resultar em crise do setor bancário.

Diante da crise fiscal – neste ano, o déficit primário será superior a 2% do PIB e a dívida bruta já é superior a 70% do PIB – e do alto custo dos subsídios creditícios do Tesouro Nacional, é improvável que a recuperação se dê por uma retomada da política econômica adotada entre 2009 e 2014. Por outro lado, a elevada taxa de desemprego, a ociosidade na indústria, as expectativas inflacionárias em queda e a taxa Selic próxima das máximas em uma década indicam haver espaço para uma queda mais expressiva da taxa Selic. A queda da Selic diminuiria a carga financeira das empresas, impulsionaria as emissões no mercado de capitais, diminuiria o custo da dívida pública, aumentaria a competitividade da caderneta de poupança frente a outros passivos bancários e ajudaria a enfraquecer a tendência de sobrevalorização da taxa de câmbio, impulsionando a retomada da economia no curto-prazo. Por outro lado, dada a segmentação do mercado de crédito, é improvável que uma baixa expressiva da Selic diminua significativamente o comprometimento da renda das pessoas físicas endividadas com créditos rotativos. Neste caso, a solução deve se dar por reformas microeconômicas que facilitem a renegociação de dívidas e pela criação de um regime falimentar voltado para pessoas físicas.

[1] https://bianchiniblog.wordpress.com/2015/12/15/consideracoes-sobre-o-papel-do-bndes-um-debate-desonesto-2/

[2] Dívida bancária interna das pessoas físicas e jurídicas, endividamento externo do setor privado não financeiro e estoque de debêntures e notas promissórias depositadas na Cetip e CBLC/BM&FBOVESPA. Até 2011, inclui dívida pública bancária que, entretanto, representava menos de 10% do endividamento bancário.

[3] Para a relação entre a velocidade de execução judicial de garantias e acesso ao crédito, vide: http://www.bcb.gov.br/pec/wps/ingl/wps425.pdf

[4] https://bianchiniblog.wordpress.com/2016/04/05/pedaladas-fiscais-e-impeachment/

[5] https://bianchiniblog.wordpress.com/2016/10/15/o-novo-regime-fiscal-e-as-vinculacoes-de-despesas-com-saude-e-educacao/

[6] https://bianchiniblog.wordpress.com/2016/10/08/consideracoes-sobre-a-politica-monetaria-i-inflacao-impacto-fiscal-e-competitividade/

Fonte: BCB

Fonte: BCB